2026 Автор: Howard Calhoun | [email protected]. Соңғы өзгертілген: 2025-06-01 07:14:24

Қаржы нарықтарында алыпсатарлықпен айналысатын барлық трейдерлер өз жұмыстарында транзакциялар орындалатын сауда шотын пайдаланады. Брокерлік компаниялардың шарттары бойынша оларда маржалық несие бар. Алыпсатарлар жасаған барлық қаржылық операциялар левередж арқылы жүзеге асады. Маржа дегеніміз не, қарапайым сөзбен айтқанда - саудаға несие беру? Бұл, сондай-ақ оның мүмкіндіктері мен пайдалану ережелері мақалада талқыланады.

Маржа түсінігі

Қаржы нарығындағы сауда-саттықта брокерлік компаниялар шекті шарттары бар несиелерді барлық клиенттерге ерекшеліксіз береді. Бұл алыпсатарларға неғұрлым қолайлы шарттармен сауда жасауға мүмкіндік береді. Маржа дегеніміз не? Қарапайым сөзбен айтқанда, бұл қаржы нарығында сауда жасауға арналған несиенің ерекше түрі. Қосымша қаражатты ұсынудың бұл түрі клиенттерге қаржылық левередж арқылы сауда активтерін пайдалануға мүмкіндік береді. Яғни, трейдер өзінің депозиттік ақшасының асып кетуімен неғұрлым қолайлы шарттармен транзакциялар жасай алады.

Левередж көмегімен алыпсатар барөз мәмілелерінде брокерлік компания беретін қосымша қаражатты пайдалану мүмкіндігі. Оның әрбір сауда-саттық шоты үшін өз параметрлері мен шарттары бар, олардың негізгісі трейдердің өз шотындағы жеке депозиттік қаражаты арқылы кепілге несие беру болып табылады.

Левередж

Клиент брокерлік компанияға тіркеліп, жұмысқа шот жасағанда өзіне қолайлы нұсқаны таңдай алады («Стандарт», «Вип», «Микро» және басқа да түрлер). Көбінесе бұл алыпсатар тәуекелге баруға дайын ақшаның бос сомасына, яғни оның депозитіне байланысты болады.

Левередж - сауда шотындағы қаражаттың жалпы сомасының лот көлеміне қатынасы. Әдетте бұл шарттар келісім-шартта көрсетіледі, дегенмен клиенттерге оларды өздері таңдауға мүмкіндік беретін брокерлер бар.

Левередж түрлері:

- 1:10;

- 1:25;

- 1:50;

- 1:100;

- 1:200;

- 1:500;

- 1:1000 және одан да көп.

Бұл көрсеткіш неғұрлым жоғары болса, трейдердің алыпсатарлық операцияларда мүмкіндіктері соғұрлым көп болады. Бірақ қаржылық тәуекелдердің артып келе жатқанына да назар аудару керек. Сондықтан, сауда-саттық шотының түрін таңдағанда, сәтсіз сауда жағдайында үлкен левереджмен сауда-саттық алыпсатарларды тез арада Margin Call-ға, яғни депозиттің көп бөлігін жоғалтуына әкелетінін ескеру қажет.

Маржа саудасының мәні

«Форексте», сондай-ақ басқа бағыттар бойыншақаржы нарықтарымен сауда жасау, нақты сатулар жоқ. Олар трейдерлер кез келген активтерді сатып алады немесе сатады деп айтқан кезде, бұл іс жүзінде болмайды, өйткені барлық транзакциялар тек нарықтық баға белгілеулеріндегі өзгерістерді болжауға негізделген. Сауда бағаның өзгеруі бойынша көптеген құралдармен анықталатын болжамдар бойынша ақша жасайды. Трейдердің кірісі алыпсатарлық операциялардан тұрады және активті сатып алу мен сату арасындағы айырма бойынша есептеледі.

Маржа принципінің мәні - нақты сату немесе сатып алусыз сауда құралдарымен айырбастау операциялары. Барлық мәмілелер арбитраж арқылы жүзеге асырылады. Түсінікті болу үшін мысалды қарастырыңыз. Алыпсатар кейбір сауда активін таңдайды және сатып алуға тапсырыс береді. Басқа трейдер сол құрал бойынша сату позициясын ашады. Лот көлемі бірдей болуы керек. Біраз уақыттан кейін алмасу болады. Нәтижесінде алыпсатарлардың бірі пайдаға, екіншісі шығынға ұшырайды. Бірінші трейдердің табысы лот көлеміне және жинаған ұпай санына байланысты болады.

Маржа несиесі трейдерлерге кірісті айтарлықтай арттыруға мүмкіндік береді. Бұл лоттармен есептелетін үлкен көлемдерді орнату мүмкіндігіне байланысты. Бір бүтін лотпен мәміле микро шоттағы 1 ұпай үшін 10 цент болады делік, стандартты опцияларда бұл сома 100 есе өседі - лот көлемі 0, 1 - 1 цент немесе стандартты түрлер үшін $1 $ 10 дейін.

Маржа саудасының ерекшеліктері

Несиеброкерлік компаниялар шығарған, оның шарттары бойынша барлық басқа несие нұсқаларынан айтарлықтай ерекшеленеді. Оның мүмкіндіктерін қарастырыңыз:

- Несиелік қаражат тек сауда үшін беріледі. Оларды басқа мақсаттарда пайдалану мүмкін емес.

- Қосымша сомалар тек оларды шығарған брокермен сауда жасауға арналған. Биржалық саудада, соның ішінде Форексте бір дилерде шотты тіркеген кезде, депозиттік қаражатты басқа брокермен жұмыс істеуде пайдалану мүмкін емес.

- Маржа несиесі тұтынушы, банктік және басқа несие түрлерінен айырмашылығы әрқашан трейдердің жеке қаражатынан әлдеқайда көп. Яғни, бұл кепілдік немесе маржа сомасынан бірнеше есе көп.

Маржалық несиелеу режимі транзакциялардың жалпы көлемін айтарлықтай арттырады. Мысалы, «Форексте» бір тұтас стандартты лоттың мөлшері 100 мың АҚШ долларын құрайды. е., немесе АҚШ доллары. Әрине, кез келген алыпсатарлардың мәміле жасау үшін қажетті ақшасы бола бермейді. Тіпті орташа нарық қатысушылары қаржылық тәуекелдері жоғары мұндай ірі депозиттерді ала алмайды, олардан сақтандыру мүмкін емес, тек оларды азайту ғана.

Маржалық несиелеу тіпті шағын нарық қатысушыларына брокерлік компаниялар арқылы саудаға қатысып, левередж арқылы табыс табуға мүмкіндік берді. Нәтижесінде транзакциялардың жалпы көлемі айтарлықтай өсті.

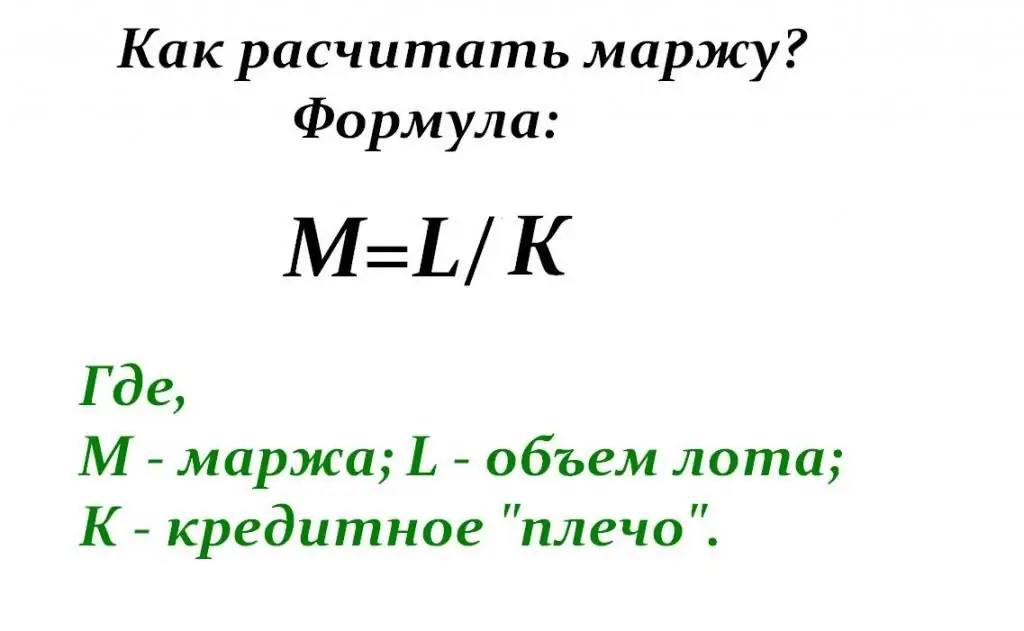

Маржаны қалай есептеуге болады?

Биржалық саудада маржа немесе маржа параметрлері өте маңызды. Сауда-саттық шотын таңдаған кезде әрқашан несиенің мөлшерін ескеру қажетMargin Call үшін левередж және пайыз, яғни брокерлік компания мәмілені мәжбүрлеп жапқанға дейінгі қалдық қаражат деңгейі.

Маржалық несие алу шарттарына байланысты бұл көрсеткіш әртүрлі болуы мүмкін. Бір жерде бұл 30%, ал басқа брокерлерде -0% немесе одан аз. Stop Out деп те аталатын бұл көрсеткіш неғұрлым жоғары болса, саудада соғұрлым аз мүмкіндіктер болады, бірақ транзакция күшпен жабылса, шығын әлдеқайда аз болады.

Мысалы, трейдердің сауда шотында $1000 депозиті бар. Қате ашылған позициямен, нарық оның транзакциясына қарсы шыққан кезде, алыпсатар 70%, яғни $ 700 жоғалтқанда және маржа қоңырауы орындалғаннан кейін, 30 пайыздық тоқтату кезінде жабылады. 300 доллар оның депозитінде қалады. Есептік жазбаның сауда шарттарында тоқтату 10%-ға орнатылса, шығын $900 болады және тек $100 қалады.

Маржаны есептеу формуласы келесідей: маржа левередж өлшеміне бөлінген лот көлеміне сәйкес болады.

Вариация маржасы

Бұл не? Кез келген транзакция, ол қалай жабылғанына қарамастан - пайда немесе шығынмен, оның сауда терминалындағы трейдердің статистикасында көрсетіледі. Бұл көрсеткіштер арасындағы айырмашылық вариациялық маржа деп аталады. Әрбір брокерлік компания лимит белгілейді, яғни алыпсатарлардың депозиттік қаражаты үшін ең төменгі мән. Егер саудадағы вариациялық маржа деңгейі осы параметрлерден төмен түссе, онда брокер клиентібанкрот деп танылады және оның депозиттік шотындағы қаражаты есептен шығарылады.

Ықтимал қаржылық шығындарды жою үшін брокерлік ұйымдар клиенттердің сауда шоттарына арнайы деңгейлер қояды, оған жеткенде Margin Call басталады. Сауда терминалдарында брокерден депозит ең төменгі баланс шегіне жеткені туралы ескерту көрсетіледі. Бұл жағдайда трейдердің бір ғана мүмкіндігі бар - өзінің сауда шотын толтыру немесе ол шығынмен жабылуға мәжбүр болады. Маржалық несиелеу қаражат кепілінің 20-30% шегінде осы деңгейдің диапазонын қарастырады.

Егер клиент өз шотын толтырмаса, онда оның балансы азаяды және бұл жағдайда барлық позициялар, егер олардың бірнешеуі болса, трейдердің қалауына қарамастан Stop Out арқылы жабылады. Басқаша айтқанда, сауда шотындағы қалдық азайып, маржаның қалдығы 20-30% болғанда, брокер клиентке ескерту - ұсыныс (Margin Call) береді. Содан кейін, шығындар үлкен мәндерге жеткенде және кепілде тек 10-20% қалады, бірақ депозит толтырылмайды, ол транзакцияны жабады - Мәжбүрлеп тоқтату.

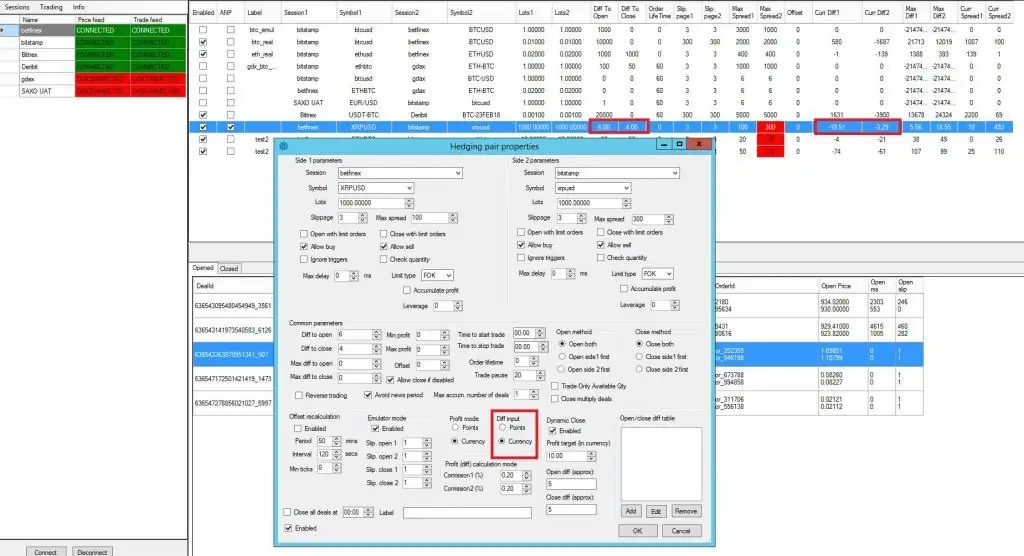

Stop Out мысалы

Позицияларды мәжбүрлеп жабу қалай? Іс жүзінде ол былай көрінеді:

- Спекулятордың "Стандарт" санатындағы сауда шоты бар делік.

- Оның депозиті $5 000.

- Ол сауда активі ретінде еуро/доллар валюта жұбын таңдады.

- Левередж 1:200.

- Лот көлемі«Форекс» стандарты - 100 мың АҚШ доллары, яғни депозит мөлшері 200 левереджге көбейтілген 5 мың долларды құрайды.

- Бұл мысалдағы депозит сомасы 10%, яғни $500 болады.

- Ол бір ғана сауда-саттықты ашты, бірақ ол нарықтық баға белгілеулерінің өзгеруін қате болжады және бұл оған шығын әкеле бастады.

- Алғашында ол терминалда ескерту алды - Margin Call, бірақ ешқандай әрекет жасамады және депозитті толтырмады.

- Мәміле шоттың сауда шарттарына сәйкес белгіленген 20% деңгейімен Stop Out арқылы жабылды. Трейдер саудада 4900 доллар жоғалтты. Депозитте тек $100 қалды.

Бұл мысал левередждің үлкен көлемін пайдалану қаншалықты қауіпті екенін және сауда депозитінің салдарын көрсетеді. Сауда-саттық кезінде әрқашан маржа өлшемін және шағын лот өлшемдері бар ашық позицияларды бақылау қажет. Маржа қорлары неғұрлым жоғары болса, қаржылық тәуекелдер соғұрлым жоғары болады.

Кейбір брокерлік компанияларда маржа саудасын қамтамасыз ету қызметін дербес өшіруге болады. Бұл жағдайда маржалық несие ставкалары бойынша қаржылық тәуекелдер максималды болады және 100% құрайды, ал левередж жай ғана қол жетімді болмайды.

Маржа келісімшарты

Брокерлік ұйымдар ұсынатын шоттар бойынша барлық сауда шарттары келісім-шарттарда көрсетілген. Бұрын клиент оларды қарап, барлық нүктелермен танысады, содан кейін ғана қол қояды.

Трейдердің кеңсеге бару мүмкіндігі болмаған кезде онлайнброкерлік компания болса, ол сауда шотын тіркеген кезде шартқа автоматты түрде келісімін береді. Әрине, құжаттаманы курьер немесе орыс поштасы арқылы жіберетін ұйымдар да бар. Маржалық несиелеу туралы шарттың нысаны барлық талаптар мен ережелерді қамтитын сауда шарттарымен анықталады.

Қысқа және ұзын позициялар

Әр алыпсатарлық сауданың екі кезеңі бар: позицияны ашу және жабу. Кез келген сауда аяқталды деп есептелуі үшін транзакцияның толық циклі қажет. Яғни, қысқа позиция міндетті түрде ұзын позициямен қабаттасуы керек, содан кейін ол жабылады.

Алыпсатарлық операциялардың түрлері:

- Баға белгілерінің жоғары қозғалысы бойынша сауда - ұзақ позицияларды ашу. Қаржы нарықтарындағы саудадағы мұндай транзакциялар ұзақ немесе сатып алулар ретінде белгіленеді.

- Котировкалардың құлдырау қозғалысы бойынша сауда - қысқа позициялар, яғни сатылымдар немесе Short.

Маржалық несиелеу режиміне байланысты қаржы нарықтарындағы сауда Орталық банктер, коммерциялық, сақтандыру қорлары, ұйымдар, компаниялар мен кәсіпорындар сияқты ірі қатысушылардың арасында ғана емес, сонымен қатар мұндай операцияларды жасамайтын жеке трейдерлер арасында да өте танымал болды. үлкен бас әріптері бар.

Шағын алыпсатарлар салыстырмалы түрде аз мөлшердегі саудадан табыс таба алады және көп жағдайда жалпы сауда құнының 1-ден 3%-ға дейін ғана жеткілікті болады. Нәтижесінде, маржа саудасының көмегімен позициялардың жалпы көлемі айтарлықтай артады, ал биржалар құбылмалылық пен өтімділікті арттырады.ақша ағынының айтарлықтай ұлғаюына әкелетін сауда активтері.

Лонгта (ұзын) ашылған барлық позициялар нарықтың жоғары қозғалысының шарттарымен сипатталады. Ал қысқа (Қысқа) - төмендеу үшін. Сатып алу және сату бойынша сауда-саттықты әртүрлі уақыт ұзақтығымен ашуға болады. Олардың үш түрі бар:

- Бірнеше минуттан 1 күнге дейінгі қысқа мерзімді позициялар.

- Орта мерзімді мәмілелер - бірнеше сағаттан аптасына дейін.

- Ұзақ мерзімді позициялар - бірнеше айға, тіпті жылдарға созылуы мүмкін.

Уақыт кезеңін қоспағанда, трейдердің табысы таңдалған сауда активіне байланысты. Олардың барлығының өзіндік ерекшеліктері мен сипаттамалары бар және олардың өтімділігі, құбылмалылығы, сұранысы мен ұсынысы неғұрлым жоғары болса, алыпсатарлықтың табыстылығы соғұрлым жоғары болады.

Маржа саудасының артықшылықтары мен кемшіліктері

Трейдердің сауда шотында левередж неғұрлым көп болса, сауданың қаржылық тәуекелдері соғұрлым артады. Маржа несиесі алыпсатарларға келесі артықшылықтарды береді:

- Шағын меншікті капиталы бар позиция ашу мүмкіндігі.

- Левередж арқасында трейдер нарықта артықшылықтарға ие және әртүрлі сауда стратегияларын пайдалана отырып, саудада алыпсатарлық манипуляциялар жасай алады.

- Несиелік маржа қолжетімді қамтамасыз етудің анағұрлым үлкен көлемімен қамтамасыз етіледі және депозиттік қаражаттың мүмкіндігін ондаған және жүздеген есе арттырады.

Теріскесәттерге келесі сипаттамалар кіреді:

- Маржа саудасы, нарықтың өтімділігін арттырады, активтер бағамдарының бағалық ауытқуын арттырады. Нәтижесінде трейдерлерге бағаның өзгеруін дәл болжау әлдеқайда қиын және олар жоғалтуға әкелетін позицияларды ашу кезінде қателіктер жібереді.

- Маржалық несиелеуде қолданылатын левередж табыс алу жылдамдығын айтарлықтай арттырады, бірақ сонымен бірге, егер опция қолайсыз болса, ол шығындарға үлкен әсер етеді. Яғни, оның көмегімен сіз өте тез табыс таба аласыз және депозиттік қаражатыңызды жоғалта аласыз.

Кәсіби мамандар жаңадан бастаушыларға сауда шотының шарттарын таңдауда өте мұқият болуға, саудада оңтайлы левередж опциясын қолдануға және активтердің сипаттамаларына назар аударуға кеңес береді. Құбылмалылық трейдердің досы ғана емес, оған тез табыс табуға мүмкіндік беретінін есте ұстаған жөн, сонымен қатар лезде және елеулі шығындарға әкелетін жау.

Бос маржа

Кез келген сауда терминалында еркін маржа сияқты параметрді көруге болады. Бұл не? Еркін маржа - бұл сауда-саттыққа қатыспайтын және кепілге берілмеген қорлар. Яғни, бұл депозит қалдығының жалпы сомасы мен несиелік маржа арасындағы айырмашылық. Ол тек тапсырыстың әрекет ету мерзімінде ашық позицияларда есептеледі, бірақ алыпсатар оны жапқан бойда барлық кепілзат босатылады, ал депозиттің жалпы сомасы терминалда көрсетіледі.

Тегін маржа сауда кезінде қандай мүмкіндіктер бар екенін анықтауға көмектеседітрейдер, ол лоттың қанша және қандай көлемдерінде әлі де транзакцияларды аша алады.

Қорытынды

Маржалық несиелеу орта және шағын нарық қатысушылары, сондай-ақ жеке трейдерлер үшін қаржы нарығында ақша табудың үлкен мүмкіндіктерін ашады. Кәсіби мамандар жаңадан бастағандарға депозиттік шот түрін таңдағанда сауда шарттары мен левереджге ерекше назар аударуға кеңес береді.

Ұсынылған:

Сауда стратегиясы: сауда стратегияларын әзірлеу, мысал, талдау. Ең жақсы Forex сауда стратегиялары

Форекс валюта нарығында табысты және тиімді сауда жасау үшін әрбір трейдер сауда стратегиясын пайдаланады. Бұл не және өзіңіздің сауда стратегияңызды қалай жасауға болады, сіз осы мақаладан біле аласыз

Комиссиялық сауда. Азық-түлік емес тауарлардың комиссиялық саудасының ережелері

Ресей Федерациясының коммерциялық қатынастарды реттейтін заңнамасы дүкендерге тауарларды комиссиялық сауда арқылы сату мүмкіндігін қарастырады. Оның ерекшеліктері қандай?

Ең жақсы сауда орталықтары. Мәскеудегі ең ірі сауда орталықтары: ЦУМ, «Охотный ряд» сауда орталығы, «Золотой Вавилон» сауда орталығы

Ресей астанасында үш жүзден астам сауда және ойын-сауық орталықтары ашылып, жұмыс істейді. Олардың саны үнемі өсіп келеді. Оларға күн сайын мыңдаған адам келеді. Мұнда сіз тек сатып алуды ғана емес, достарыңызбен және отбасыңызбен жақсы уақыт өткізе аласыз. Төмендегі рейтингте біз Мәскеудегі ең жақсы сауда орталықтарын қарастырамыз. Бұл пункттер елорда тұрғындары мен қонақтары арасында ең танымал болып табылады

Ең тиімді автонесие: шарттар, банктер. Қайсысы тиімді – автокөлік несиесі ме, әлде тұтыну несиесі ме?

Автокөлік алам деген ниет болса, бірақ оған ақша жоқ болса, несие алуға болады. Әрбір банк өз шарттарын ұсынады: мерзімі, сыйақы мөлшерлемесі және төлемдер сомасы. Қарыз алушы автонесие бойынша тиімді ұсыныстарды зерделеу арқылы мұның барлығын алдын ала білуі керек

Мәскеудегі ең үлкен сауда орталығы. Сауда орталығының аты. Картада Мәскеу сауда орталығы

Мәскеу - қарқынды дамып келе жатқан мегаполис. Бұл фактіні растаудың бірі - әсерлі аймақтары бар жаңа сауда орталықтарының пайда болуы. Мәскеуліктер мен астана қонақтары бос уақыттарын қызықты өткізе алады