2026 Автор: Howard Calhoun | [email protected]. Соңғы өзгертілген: 2025-06-01 07:14:24

Қарызды өтеу тәртібі әдетте несиені өңдеу шеңберінде клиент пен банк ұйымы арасында жасалатын несиелік келісімде белгіленеді. Ынтымақтастық орнатылған мекемеге байланысты шарттар әртүрлі болуы мүмкін. Несиені өтеудің негізгі параметрі ақшаны енгізу күні және олардың сомасы болып табылады.

Мақалада біз несиелік қарыздардың не екенін қарастырамыз.

Төлем күні және өтеу

Кредиттік қарыздың мерзімі әр айдың соңғы нақты күнімен анықталады, мысалы, оныншы, он бесінші немесе жиырма бесінші күнге дейін. Бірқатар жағдайларда бұл күнді өзгертуге және жалақыны алу сәтіне байланыстыруға болады. Банктер көбіне жарты жолда кездеседі, өйткені олар үшін жалақыны беру қарызды өтейтін күнге жақын болғаны тиімді.

Төлемнің сипатына қарай аударылған қаражат бірнеше күн ішінде (әдетте бір күннен үш күнге дейін) банк шотына түсуі мүмкін екенін де ескерген жөн. ATЕгер адам ақшаны несие алған ұйымның кассасына емес депозитке салған жағдайда, ақша талап етілген күнге дейін шотқа түсуі үшін төлем алдын ала жүргізілуі керек. Ақшаны қайтарудың бір күн болса да кешігуі аясында көптеген мекемелер әрбір кешіктірілген күн үшін белгіленген сома немесе өсім түрінде айыппұл салады.

Ең танымалды қарастырайық - несие - қарыз.

Карталық қарыз

Несиелік пластик - тауарларды сатып алудың және қызметтерді төлеудің өте ыңғайлы тәсілі. Осының арқасында қолма-қол ақшаны кез келген уақытта алуға болады. Бұл белгілі бір сатып алу үшін жеткілікті ақша жинауға болатын сәтті күтпестен, кез келген қажетті заттарды дереу алуға мүмкіндік береді. Бірақ бұл жағдайда келісім-шарт клиент орындауы тиіс белгілі бір шарттар мен талаптар бойынша жасалады. Әйтпесе, несие картасы бойынша қарыз пайда болуы мүмкін.

Ендеше, адамның карталық қарызы неліктен болуы мүмкін? Мұндай өнімдердің әр банкте өзіндік ерекшеліктері бар. Заң банк құрылымдарының несие карталары бойынша жұмысын реттейтініне қарамастан, әрбір ұйымдағы шарттар айтарлықтай өзгеруі мүмкін. Осыған байланысты, карталық келісімді орындаудың бөлігі ретінде белгілі бір ұйым ұсынатын шарттарға назар аудару өте маңызды.

Төменде әрбір қарыз алушы білуі және қалай жұмыс істейтінін білуі керек несиелік қарыздың негізгі түсініктері. Сонымен, біз төлем, есеп айырысу және жеңілдік кезеңі туралы айтып отырмыз. Несоңғысы үшін сіз оның мерзімі туралы, сонымен қатар оның қандай қаржылық операцияларға қолданылатыны туралы білуіңіз керек. Ол басқалармен қатар міндетті төлемді және оның қалыптасу ерекшеліктерін ескереді. Несие картасы бойынша қарыздың бірдей маңызды тұжырымдамасы келісімде қарастырылған қызмет көрсету құнымен, айыппұлдар мен өсімпұлдармен бірге қаражатты енгізу және алу үшін комиссия болып табылады.

Бұл келісімге қол қою алдында менеджермен талқылануы керек негізгі ұғымдар. Осылайша, карта құралын пайдалану аясында жағымсыз салдардан аулақ болуға және жеке қаржылық қызметіңізді тиімді жүзеге асыруға болады.

Міндетті төлем

Несиелік қарыздың бұл төлемі банктің белгіленген мерзімде қарыз алушыдан күтетін сомасы болып табылады. Кем дегенде бір күн міндетті төлемді өткізіп жіберу айыппұлдар мен өсімпұлдар түріндегі ауыр зардаптарға әкеледі. Мысалы, құжаттың шартын орындамағаны үшін адамға бес жүз рубль мөлшерінде айыппұл салынуы мүмкін және айыппұл ақша келгенге дейін мерзімі өткен берешек сомасының күн сайын 0,1-ден 1-2% -ға дейін есептеледі. банкте.

Міндетті төлем, әдетте, есеп айырысу мерзімінің соңында қалыптасады және әдетте жалпы қарыздың бес-жеті пайызын құрайды. Бұл көрсеткіш несие, комиссия, айыппұлдар мен өсімпұлдар сомасымен бірге негізгі қарыздың бір бөлігін қамтиды.

Басқа қандай банк қарыздары бар?

Картаны ұстау ақысы

Несие картасы белсенді құрал болғанша, олжылдық техникалық қызмет көрсету ақысы. Бұл клиент пластикті пайдаланғаны үшін жылына бір рет төленетін төлем. Келісім шарттарына сәйкес басқа құн тағайындалады. Әдетте бес жүзден екі мың рубльге дейін.

Сонымен бірге пластикті блоктау және несиелік келісімді жабу ұғымдарын ажырату өте маңызды. Көптеген қарыз алушылар карта бұғатталғандықтан және оны мүлдем пайдаланбағандықтан, банкке ешқандай қарыз пайда болмайды деп санайды.

Бірақ ақша әдетте пластикті пайдаланғаны үшін емес, қарыз алушының банк құрылымында карточкалық шоты болғаны үшін алынады. Сондықтан, егер адам картаны бұдан былай пайдаланбауды шешсе, бұл туралы банк ұйымыңызды хабардар етіп, сәйкес келісімді бұзу қажет.

Сбербанкке несиелік қарыздар

Клиент өзінің несие бойынша қарызын қарастырып отырған қаржы институтының филиалында білгісі келсе, ол келесі үш әдісті пайдалана алады: телефон арқылы, интернет арқылы немесе жеке бару.

Желі арқылы қарызды адамның интернет-банкинг қызметі болған жағдайда ғана біле аласыз. Бұл жағдайда несиелер бойынша егжей-тегжейлі ақшалай статистиканы ресми веб-сайтта тікелей жеке кабинетте көруге болады. Басқа нәрселермен қатар, кез келген уақытта Интернет-банкке өзіңіз қосыла аласыз. Ол үшін тиісті ұйымның бөлімшесіне өтініш жазу немесе қолдау қызметіне қоңырау шалу жеткілікті.

үшінНесиелер бойынша берешекті білу үшін осы қаржы институтының ресми сайтында орналасқан сенім телефондары арқылы филиалға қоңырау шалуға болады. Соңында, қарыз бойынша үзінді көшірме жасайтын жауапты қызметкерге хабарласу үшін сіз жай ғана жақын жердегі кеңсеге бара аласыз.

Қарызы төленбесе оның салдары қандай болады?

Несиелік қарыздар бойынша соттар бар ма?

Клиент тек қасақана емес, белгілі бір өмірлік жағдайларға байланысты несиесін өтей алмаса, қызметкерлер ештеңеден қорықпауға кеңес береді және мәселе туралы дереу айтады.

Егер сіз мүлде төлемесеңіз, онда қарызы бар адамның салдары өте аянышты болады. Сбербанк борышкерлермен салтанатты жағдайда тұрмайтыны белгілі, жағдайды бітімгершілікпен шешуден бас тартқан жағдайда ол сол немесе басқа адамды дереу сотқа береді.

Рас, клиенттің несие бойынша төлем жасау мүмкіндігі болған жағдайда және ол бұл туралы банкке хабарлаған жағдайда, ұйым борышкерге ақшаны өндіріп алу үшін сот орындаушыларын жіберуден бас тартуы мүмкін, тіпті сот үкімі шығарылып, атқару парағы тапсырылды.

Несиелік қарыз қалай өндіріледі?

Қарызды өндіріп алу қызметі туралы толығырақ

Клиенттердің үмітсіз қарыздарымен жұмысты жүзеге асыру бөлімі, әдетте, алты айдан астам уақыт бойы несиелер бойынша төлем жасамайтын қарыз алушылармен айналысады. Ұқсас бөлімдерәр қалада бар. Бұл қызметке хабарласу үшін сайтта көрсетілген жалпы байланыс нөміріне хабарласу керек. Инкассация қызметінің жеке телефон нөмірін білу мүмкін емес, себебі бұл банк қызметкерлері борышкерлерге әртүрлі нөмірлерден қоңырау шалады.

Сбербанк инкассаторларға қарыздарын сатады ма?

Бұл сұрақтың жауабы иә. Сбербанк инкассаторларға жеке тұлғалардың қарыздарын сатады. Әдетте, кешіктіру бір жылдан асатын болса, оларға толық үмітсіз қарыздар ғана беріледі. Осы кезеңге дейін қаржы институты мәселені өз бетімен шешуге тырысады. Қарыз тендер түрінде бірден көп мөлшерде әртүрлі тиісті агенттіктерге сатылуда, олар кері сатып алуға қатысу ұсынысы жіберіледі.

Несиелік қарыздарды есептен шығару орталығы

Бұл қызмет жеке тұлғалардың банкроттығымен айналысады. Кейбіреулер мұндай «қирау» өмір бойы стигма болады деп қорқады, бірақ бұл мүлдем олай емес. Заң тек үш шектеуді белгілейді, олар бес жылдан кейін толығымен жойылады. Осылайша, осы кезеңнен кейін қарыз алушының өмірі сөзбе-сөз нөлден басталады.

Несиелік берешекті қалпына келтіру орталықтары азаматтарға банкроттық туралы арыздануға көмектеседі, осылайша олар қайтадан жұмыс істей алады. Мұндай қызметтер осындай мәселелерге маманданған және барлық тұзақтардан хабардар. Олар заңгерлерді қаржыгерлермен және арбитраж менеджерлерімен бірге жұмыс істейді, бұл процедураны қауіпсіз және бақылауда жүргізуге мүмкіндік береді.

Әдетте шешілмейтін істерболмайды және әркім үшін жағдайдан шығу жолы бар. Қарызды өтеу орталығы банкроттық туралы заңдардан барынша пайда алуға көмектеседі. Тиісті ұйымға әдетте хабарласады:

- Кәсібі қандай да бір себептермен және жағдайлармен жақсы жүрмейтін әртүрлі кәсіпкерлер.

- Тұтыну несиелері, шағын несиелер және т.б. ауыртпалыққа ұшыраған борышкерлер

- Ипотекасы аукционда сатылған қарыз алушылар.

- Жеке тұлғалардан алынған несиелер мен түсімдер бойынша борышкерлер.

Несиелік қарызды қалай тексеруге болады?

Растау әдістері

Қайтарылуы қажет қаражат сомасын келесі жолдармен біле аласыз:

- Кез келген банк қызметкеріне кеңсеге жүгіну.

- Желідегі банк мамандарына қоңырау шалыңыз. Ол әдетте тегін.

- Мұндай ақпаратты әрқашан веб-сайттағы жеке кабинетте табуға болады.

- Басқа нәрселермен қатар берешек сомасы туралы сұраумен SMS жіберуге болады.

- Банкомат немесе терминал арқылы тексеру.

- SMS-хабарламаны немесе электрондық хабарландыруды қосу.

- Мұндай ақпаратты FSSP веб-сайтынан табуға болады (бұл сотқа қатысты озық істерге қатысты).

Несиелік қарызды қалай білуге болатыны көпшілікті қызықтырады. Әрине, бәрі тікелей банктерге байланысты. Олардың бірқатарында сіз әрқашан жоғарыда аталған әдістердің кез келгені бойынша қарызды біле аласыз, ал басқаларында кеңсеге хабарлассаңыз ғана. Кез келген жағдайда несие беру шеңберінде клиент міндеттібарлық ықтимал опцияларды тізімдейтін жазбаны қамтамасыз етіңіз. Ол болмаған жағдайда банк мекемесінің кез келген бөлімшесіне барып сұрау керек. Егер адам ұзақ уақыт бойы төлемеген болса және іс сотқа дейін жетсе, сіз өз қарыздарыңызды сот орындаушыларынан қалай білуге болады? Мұндай жағдайда адамның қанша және кімге қарыз екенін тікелей FSSP веб-сайтынан біле аласыз.

Несие бойынша қарызды өтеу процесін қалай жеңілдетуге болады?

Қайта құрылымдау

Сбербанктің несие бойынша дефолт мәселелерін шешу бөлігі ретінде бірқатар құралдар бар, соның ішінде:

- Жаңартылған келісімшарттар.

- Қаражат төлеуге жеңілдікті кезең беру.

- Төлемнің жеке кестесінің болуы.

- Қарызды қайта құрылымдау.

Ұзарту - несиелік келісімнің мерзімін ұзарту. Ипотека бөлігі ретінде мерзім он жылға ұзартылуы мүмкін, бірақ жалпы алғанда отыз бес жылдан аспауы керек. Автокөлік және тұтынушылық несиелер үшін әрекет ету мерзімі үш жылға ұзартылуы мүмкін, бірақ жеті жылдан аспауы керек. Осыған байланысты ай сайынғы төлем мөлшері азаяды, бұл борышкердің төлем кестесіне қайта оралуына мүмкіндік береді. Бұл ретте несиелер бойынша артық төлем, әрине, артады.

Негізгі қарызды төлеу бойынша кейінге қалдыру, әдетте, екі жылға дейін беріледі. Бұл борышкерге банк алдындағы міндеттемелерін орындау үшін қажетті ең төменгі сома түріндегі пайызды ғана төлеуге мүмкіндік береді. Бұл әдістің кемшілігі мынадажеңілдік кезеңінде қарыз сомасы азаймайды және ол аяқталғаннан кейін сізге қарыздың барлық сомасын және ол бойынша сыйақыны төлеуді жалғастыруға тура келеді.

Жеке төлем кестесі негізінен кірісі маусымдық факторларға және бизнес жағдайларына байланысты, «маусымнан тыс» деп аталатын төлемдерде проблемалар туындайтын кәсіпкерлер үшін қолайлы. Ай сайынғы емес, тоқсан сайынғы немесе ең төменгі төлемдер жарты жылдың соңында бірнеше айға немесе үлкен мерзімге белгіленуі мүмкін. Басқа нәрселермен қатар Сбербанк төлемнің жеңілдетілген шарттарын белгілей алады. Бұл қаржы институты кейде кестені дифференциалдан аннуитетке және керісінше өзгертеді.

Осы мекемедегі несиелер бойынша берешекті қайта құрылымдау адал қарыз алушыларға қиын өмірлік жағдайға тап болып, өз міндеттемелерін уақытша орындай алмаса да, оң тарихты сақтауға мүмкіндік береді. Банк растау шеңберінде, түсініктемелері бар өтінішке қосымша, жағдайға байланысты жұмыстан босату туралы белгі бар еңбек актісі түріндегі құжаттар, медициналық анықтама, жалақыны азайту туралы анықтама және т.б. қажет.

Қарыз клиенттің тым көп несие алып, қазір төлем жасай алмауына байланысты пайда болған жағдайда, қаржы институты жарты жолда кездесіп, қайта құрылымдауға мүмкіндік бере алады. Растау үшін банк несиелік келісімдер мен олар бойынша төлемдерді жүзеге асыру туралы үзінді көшірмелерді талап етеді.

Қолданбалардың көпшілігіСбербанктің қайта құрылымдауы, әдетте, төлемдерді жүзеге асыру мүмкін еместігіне байланысты негізделген себептер аталса мақұлданады. Автокредиттер арасында бас тартудың максималды пайызы байқалады, мұндай жағдайда банк автокөлікті сатуды (әсіресе ол өте қымбат болса) және тиісті қарызды өтеуді ұсынады.

Сбербанкте бұл қызметке қойылатын барлық талаптарды білу үшін сізге арнайы нөмірге қоңырау шалу керек, ең дұрысы дереу филиалға барып, қажетті құжаттарды жинап, өтініш жазғаныңыз жөн.

Қайта қаржыландыру

Соңғы уақытта несие мөлшерлемелері тұрақты түрде төмендейді. Бір жыл бұрын бұл жиырма, ал қазір он төрт пайыз. Қайта қаржыландыру қазір өте тиімді болды. Соңғы уақытта Орталық банк мөлшерлемені тұрақты түрде төмендетіп отыр, бұл қарыздың арзандауына әкеледі.

Жаңа қаржы институты клиенттің қарызын төлеп, онымен жаңа келісім-шарт жасайды. Бұл, әдетте, төмен пайызбен жасалады, дегенмен, кейде өзіңізді жоғалтпау үшін ұзақ уақытқа жасалады. Бұл қарыз алушыға бұрынғысынша ыңғайлы болады, өйткені ол айына бірнеше мың аз төлейді.

Бұл процедура әдетте баяу, бір жарым айға созылады. Азамат барлық құжаттарды қайта жинауға мәжбүр болады, әдеттегідей несие бойынша. Сіз бірден бірнеше несиені қайта қаржыландырып, оларды бір несиеге біріктіре аласыз.

Ұсынылған:

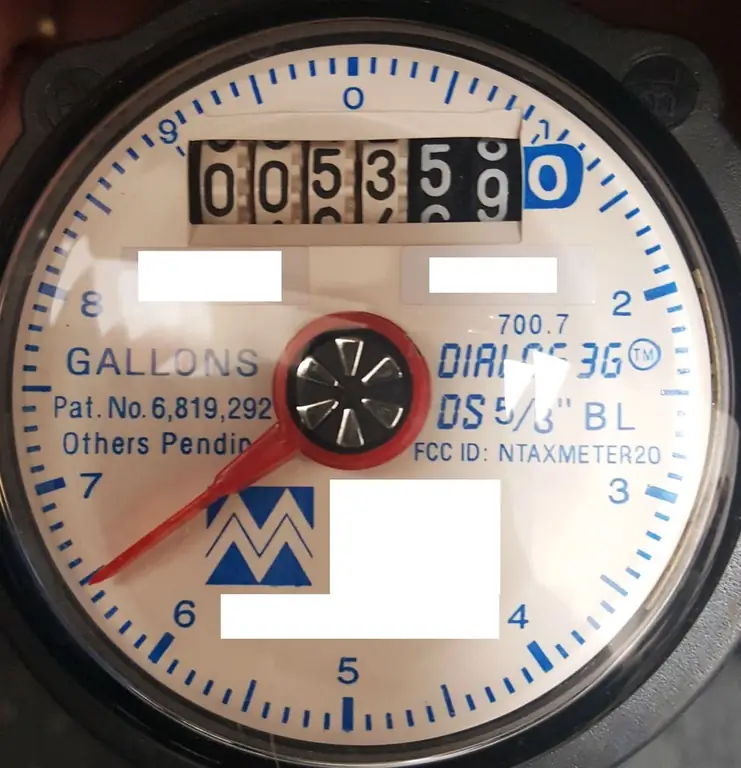

Су есептегіштерінің жарамдылық мерзімі: қызмет көрсету және пайдалану мерзімі, тексеру кезеңдері, пайдалану ережелері және ыстық және суық су есептегіштерін пайдалану уақыты

Су есептегіштерінің жарамдылық мерзімі әртүрлі. Бұл оның сапасына, құбырлардың күйіне, суық немесе ыстық суға қосылуға, өндірушіге байланысты. Орташа алғанда, өндірушілер құрылғылардың шамамен 8-10 жыл жұмыс істеуін мәлімдейді. Бұл ретте меншік иесі оларды тексеруді заңда белгіленген мерзімдерде жүргізуге міндетті. Біз сізге осы және басқа да тармақтар туралы мақалада толығырақ айтып береміз

Сбербанктің несие картасын қалай төлеуге болады: жеңілдікті кезең, пайыздарды есептеу, несиені мерзімінен бұрын өтеу және қарызды өтеу шарттары

Несиелік карталар бүгінде банк клиенттері арасында өте танымал. Мұндай төлемді жасау оңай. Сізге әрқашан кірісті растайтын құжат қажет емес. Сондай-ақ қарыз қаражатын пайдалану оңай. Бірақ, кез келген несие сияқты, жұмсалған несие картасының лимиті банкке қайтарылуы керек. Жеңілдік кезеңінде қарызды өтеуге уақытыңыз болмаса, пайыздарды төлеу ауыртпалығы иесіне түседі. Сондықтан Сбербанктің несие картасын толығымен қалай төлеу керек деген сұрақ өте өзекті

Несиені өтеу әдістері: түрлері, анықтамасы, несиені өтеу әдістері және несиені төлеу есептеулері

Банкте несие алу құжатталады – келісім-шарт жасау. Ол несие сомасын, берешекті өтеуге тиіс кезеңді, сондай-ақ төлемдерді жүзеге асыру кестесін көрсетеді. Несиені өтеу әдістері келісімде көрсетілмеген. Сондықтан клиент банкпен жасалған келісім шарттарын бұзбай, өзіне қолайлы нұсқаны таңдай алады. Сонымен қатар, қаржы институты өз клиенттеріне несие берудің және өтеудің әртүрлі жолдарын ұсына алады

Мерзімі өткен OSAGO үшін жауапкершілік. Мерзімі өткен OSAGO сақтандыруымен көлік жүргізе аламын ба? Мерзімі өткен OSAGO саясатын жаңарту мүмкін бе?

Мерзімі өткен OSAGO қылмыс немесе үкім емес, жай ғана салдар болып табылады, оның артында белгілі бір себептер бар. Жыл сайын жолдарда мерзімі өтіп кеткен автоазаматтығымен көлігімен жүретін жүргізушілер көбейіп барады

Өтеу мерзімі: формула. Инвестиция және пайда

Жобаның өтелу формуласы оны бағалаудағы маңызды көрсеткіштердің бірі болып табылады. Инвесторлар үшін өтелу мерзімі негізгі болып табылады. Ол, жалпы алғанда, жобаның қаншалықты өтімді және тиімді екенін сипаттайды. Инвестициялардың оңтайлылығын дұрыс анықтау үшін көрсеткіштің қалай алынғанын және есептелетінін түсіну маңызды