2026 Автор: Howard Calhoun | [email protected]. Соңғы өзгертілген: 2025-06-01 07:14:24

Бүгінгі күні бухгалтер қолдана алатын бірнеше құралдар бар. Дегенмен, іс жүзінде бағдарламалық қамтамасыз етудің жұмысында ақаулар, адам факторы, NDT талаптарының бұзылуына әкелетін әртүрлі күтпеген жағдайлар бар. Тиісінше, заң талаптарын орындамау кінәлілерге жаза қолдануды білдіреді. Соның бірі - декларацияны кеш тапсыру үшін айыппұл.

Нормативтік құқықтық база

Баптың бірінші абзацында. Салық кодексінің 119-бабында декларацияны уақтылы ұсынбағаны үшін айыппұл белгіленген. Бұл бұзушылық ең көп таралған болып саналады. Санкция ретінде субъектіге есеп беруде айқындалған төленбеген соманың 5% мөлшерінде ақшалай өсімпұл салынады. Декларацияны уақтылы ұсынбағаны үшін айыппұл әрбір толық толтырылғаны үшін алынадынемесе оны ұсыну үшін белгіленген күннен бастап бір айдан аз. Қалпына келтіру көрсетілген соманың 30% -нан аспауы керек, бірақ 1 мың рубльден кем емес. Сонымен қатар, Әкімшілік құқық бұзушылық туралы кодекс бойынша жауапкершілік қарастырылған. Атап айтқанда, бап бойынша. 15.5 Декларацияны уақтылы ұсынбағаны үшін лауазымды тұлғаларға айыппұл салынады. Оның мөлшері 300-500 рубль.

Ерекшеліктер

Айту керек, барлық жағдайда белгіленген мерзімді бұзғаны үшін субъектіге санкция қолдануға болмайды. Сонымен, Жоғарғы Төрелік Соттың №57 жалпы қаулысында келтірілген түсініктемелерді ескере отырып, қадағалау органы (ҚТҚ) өз түсіндірмелерін берді. Атап айтқанда, егер есепті кезеңдегі құжаттарды тапсыру мерзімі бұзылса, онда 5-бапты қолданыңыз. 119 NK қате болады. Мәселен, бірінші, екінші, үшінші тоқсандар үшін табыс салығы бойынша декларацияны уақтылы ұсынбағаны үшін айыппұл салу мүмкін емес. Сондай-ақ жеке айлар үшін - 1-ден 11-ге дейін ақы алынбайды. Сонымен қатар, аванстық төлемдер үшін мүлік салығы бойынша декларацияны уақтылы тапсырғаны үшін айыппұлды қолдану мүмкін емес.

Түсіндірмелер

Федералдық салық қызметінің № SA-4-7/16692 хаты санкцияларды қолданбау үшін негіз болып табылады. Онда, атап айтқанда, бап. Салық кодексінің 58-бабы (3-тармағы) Кодексте аванстық төлемдерді төлеу белгіленуі мүмкін. Оларды шегеріп тастау жөніндегі міндет салық сомасын өтеудегідей орындалды деп есептеледі. Аванстарды шегеру мерзімдерін сақтамау салық кодексін бұзғаны үшін жауапкершілікке тартуға негіз бола алмайды. Өнер. 119 бар болған жағдайда қолданыладысалық есептілігін кешіктіру. Осылайша, айыппұл оның жекелеген бөліктері үшін емес, бүкіл кезең үшін есеп бермеу үшін белгіленеді. FTS бұл Art. 119 Салық кодексінің тарауларында бұл құжаттардың қалай аталғанына қарамастан, аванстық төлемдер бойынша есеп айырысуларды ұсыну мерзімін өткізіп жіберуге әкеп соққан әрекеттерге жатпайды.

Ст. 126 NK

Кодексте және басқа да заңнамалық актілерде белгіленген құжаттарды немесе өзге де ақпаратты уақтылы ұсынбағаны үшін, егер актіде бапта көзделген бұзушылық белгілері болмаса, айыппұл белгіленеді. Салық кодексінің 129.4 және 119. Айыппұл мөлшері 200 рубльді құрайды. әрбір ұсынылмаған құжаттан. Егер 2-NDFL нысанындағы сертификаттарды тапсыру мерзімі өтіп кетсе, 1-бап. 126. Яғни, әрбір қағаз үшін 200 рубль төлеуге тура келеді.

Маңызды сәт

Декларация уақтылы ұсынбаған жағдайда f. 3-NDFL, төлеуші жеке тұлға болған кезде, оған бап бойынша айыппұл салынуы мүмкін. 119 НҚ. Сонымен қатар, агент бюджетке төленетін міндетті төлемді ұстауды ұмытып кеткен шағын сома да қалпына келтіруге себеп болуы мүмкін. Бұл жағдайда төлеушінің өзі бұл туралы білген-білмегені мүлдем маңызды емес. Салық агенті ұстаудың мүмкін еместігі туралы жеке тұлғаға және инспекцияға хабарлауға міндетті. Бірақ мұны бәрі бірдей жасай бермейді. баптың 1-тармағының 4-тармақшасына сәйкес. Салық кодексінің 228-бабына сәйкес, жеке табыс салығы ұсталмаған өзге де кірістерді алатын азаматтар осындай түсімдердің сомаларына сәйкес есептеуге және төлеуге міндетті. Төлеушінің фактісітіпті оның мұндай борышы барын білмейді, жауапкершіліктен босатпайды.

Қаржы министрлігінің хаты

Кірісінен біраз шегерім жасау керектігін де білмеген төлеушіге айыппұл салынуы мүмкін екенін Қаржы министрлігінің түсініктемесі дәлелдейді. Атап айтқанда, Қаржы министрлігі бап бойынша деп жазады. Салық кодексінің 226-бабының 4-тармағына сәйкес салық агенті есептелген салық сомасын төлеушілер нақты төленген кезде олардың кірістерінен тікелей ұстауға міндетті. Сол баптың 5-тармағында, егер мұны істеу мүмкін болмаса, субъект аталған мән-жайлар туындаған кезең аяқталған күннен бастап бір айдан кешіктірмей бұл туралы жеке тұлғаның өзі жазбаша түрде хабардар етуге міндетті. табысы шегерім жасалған) және бақылау органына (ФТС). Бұл ретте жеке табыс салығын есептеу және төлеу, сондай-ақ декларацияны тапсыру жөніндегі міндет төлеушіге жүктеледі.

Жазадан босату

Кіріс алған тұлғаны жауапкершілікке тарту үшін Федералдық салық қызметі бұзушылықтың орын алғанын дәлелдеу керек. Қадағалау органы талаптарды сақтамауға қандай әрекеттер/әрекетсіздіктер әкелгенін анықтауы керек. Өнерде. Салық кодексінің 109-бабына сәйкес, егер субъект құқық бұзушылық жасауға кінәлі болмаса, ол жауапкершілікке тартылмайды. Өнерде. Салық кодексінің 111-бабына сәйкес мән-жайлар белгіленеді. 109. Бұл егер төлеушіге ұстауды жүзеге асыру мүмкін еместігі туралы агент хабарламаса, онда бұлүкім оның кінәсі негізінде шешіледі.

Ерекше жағдайлар

Төлеуші келесі себептер бойынша заң ережелерін бұзуы мүмкін:

- Негізгі жағдайлар, табиғи апаттар және басқа төтенше жағдайлар.

- Науқастың ауруына байланысты оның мінез-құлқын біле алмайтын немесе оның іс-әрекетін басқара алмайтын күйде болу.

- Міндетті жарналарды есептеу, төлеу мәселелері немесе Салық кодексінің нормаларын қолдануға байланысты өзге де жағдайлар бойынша субъектіге жеке (немесе тұлғалардың белгісіз шеңберіне байланысты) берілген жазбаша түсініктемелерді ресімдеу) Федералдық салық қызметі немесе өз құзыреті шегінде басқа уәкілетті орган арқылы.

- Салық органы немесе сот кінәні жоққа шығаратын басқа да мән-жайлар.

Бұл тізім, 4-тармақтың болуына қарамастан, көптеген шенеуніктер толық деп санайды. Осыған байланысты, f бойынша декларация ұсынбаған төлеушілер. 3-NDFL, заңды білмеу жауапкершіліктен босатпайды деген негізде айыппұл салынады. Мұндай жағдайларда сарапшылар жалақыны немесе басқа кірісті төлеген компаниядан 2-NDFL сертификатын сұрауды ұсынады. Құжатта болатын ақпарат осы түбіртектерден салық ұсталған-ұсталмағанын көрсетеді.

EUND

Бірыңғай декларацияны кімнің субъектілері ұсынадысалық кезеңінде шоттардағы қаражат қозғалысы болған жоқ. Бұл жағдайда біз кіріс туралы ғана емес, сонымен қатар шығыстар туралы да айтып отырмыз. Егер есеп беруден кейін компанияның іскерлік транзакцияны, мысалы, өнімді жөнелтуді жүзеге асырғаны анықталса, ол жаңартылған құжаттаманы ұсынуы керек.

Бірақ бақылау органы кейде бұл есепті қабылдамайды, бұл бастапқы есепті ұсынуды талап етеді. Мұндай жағдайларда Федералдық салық қызметі ҚҚС декларациясын уақтылы ұсынбағаны үшін айыппұл салуы мүмкін. Уәкілетті органдар түсіндіргендей, EUND баптың 2-тармағының 2-тармағына сәйкес ұсынылады. 80 NK. Егер кәсіпорын банк шоттарындағы немесе қолма-қол ақшаның қозғалысына әкелетін операцияларды орындамаса, ол әрбір салық бойынша декларацияның орнына оңайлатылған (бір реттік) декларация беруге құқылы. Егер салық салу объектісі есептілік табыс етілген кезең үшін табылса, төлеуші құжаттамаға өзгерістер енгізуге және оны осы бапта белгіленген тәртіппен табыс етуге міндетті. 81. Егер субъект мұны жасаған болса, онда оған ҚҚС бойынша декларацияны уақтылы табыс етпегені үшін айыппұл өндіріп алуға болмайды. Мұндай есеп жаңартылған болып саналады.

Уақыт

Жоғарыда ҚҚС декларациясын уақтылы тапсырғаны үшін айыппұл алынбайтын жеке жағдай қарастырылды. 2015 жылы өсімпұл мөлшері өзгерген жоқ. Алайда, заңнамада сома ұлғаюы мүмкін мерзімдер белгіленген. Мәселен, мысалы, 2015 жылы ҚҚС бойынша декларацияны кеш тапсырғаны үшін айыппұлжылы төлемнің есептелген сомасының 5% құрады, бірақ 1000 рубльден кем емес. Бұл мән есеп беру күнінен бастап 180 күнге дейін өткізіп алған субъектілер үшін орнатылды. Бұл мерзім басқа төлемдер үшін де белгіленген. Мысалы, 2014 жылға арналған оңайлатылған салық жүйесі бойынша декларацияны уақтылы ұсынбағаны үшін айыппұл да есептелген соманың 5% құрады, бірақ 1000 рубльден кем емес. Төлеуші 180 күннен астам құжаттарды бермесе, онда пайыздық мөлшерлеме айтарлықтай артады. Бұл бұйрық әрбір есептелген төлемге де қолданылады. Мысалы, көлік салығы бойынша декларацияны уақтылы ұсынбағаны үшін айыппұл шегерім сомасының 30% құрайды. Мұнда да санкция мөлшері 1 мың рубльден кем болмауы керек.

Санкцияларды азайтуға бола ма?

Заңнамада төлеуші айыппұл сомасын азайта алатын жағдайлар қарастырылған. Олар бапта белгіленген. 114 НҚ. Мәселен, жер салығы бойынша декларацияны уақтылы ұсынбағаны үшін айыппұл салынды. Федералдық салық қызметі, әдетте, төлеушіні хабарламамен шақырады. Тексеру кезінде субъекті қол қою арқылы тексеру актісімен танысады. Төлеуші осы құжатқа қол қойғаннан кейін оның есептелген соманы азайтуға өтініш беруіне екі апта уақыты бар.

Жеңілдететін жағдайлар

2013 жылы, сондай-ақ 2016 жылы ҚҚС бойынша декларацияны кеш тапсырғаны үшін айыппұлды кем дегенде екі есе азайтуға болады. Өнердің 1 бөлігінде. 112 келесі шарттар қарастырылған:

- Қиын отбасылық немесе жеке жағдайлар.

- Мәжбүрлеудің әсерінен немесе қызметтік, материалдық немесе басқа да тәуелділік қаупімен құқық бұзушылық жасау.

- Қиын қаржылық жағдайжауапкершілікке тартылатын төлеуші.

- Федералдық салық қызметі немесе сот жеңілдететін деп таныйтын басқа мән-жайлар.

Соңғы факторлар қандай? Мысалы, UTII 2014 декларациясын кеш тапсырғаны үшін айыппұлды азайтатын ең көп таралған жағдайлар:

- Салық кодексін бірінші рет бұзу.

- Тақырыптың тәуелділері бар. Оларға кәмелетке толмағандардан басқа, күндізгі бөлімде оқитын 23 жасқа дейінгі балалар кіреді.

Неғұрлым көп мән-жайлар көрсетілсе, соғұрлым айыппұл сомасы екі еседен астамға қысқарады. Мысалы, іс жүзінде айыппұл 4 есеге қысқарған жағдайлар көп.

Басқа шаралар

Ақшаны өндіріп алумен қатар, салық қызметі субъектінің банк шоттарын бұғаттауы мүмкін. Бұл мүмкіндікті Федералдық салық қызметі бапқа сәйкес береді. 76 НҚ. Осы баптың 3-тармағында, егер декларация заңда белгiленген күннен кейiн 10 күн өткен соң табыс етiлмесе, тексерудiң төлеушiнiң банкiндегi шоттары бойынша операцияларды тоқтата тұру құқығы белгiленген. Бұл жерде барлық дебеттік операциялар шот бойынша бұғатталғанын айту керек. Яғни, ақша салуға болады.

Бұл ретте заңнамада борышкерден ақшалай қаражатты өндіріп алудың басымдығы белгіленген. Салық органы салған айыппұл үшінші кезекте тұр. Бұғаттауды жою туралы шешім декларация тапсырылғаннан кейін 1 күннен кешіктірілмей қабылдануы тиіс.

Даулы мәселелер

Өнердің жаңа басылымында. Салық кодексінің 119-бабына сәйкес декларацияны уақтылы ұсынбағаны үшін өсімпұл заңда белгіленген мерзімде төленбеген салық сомасына негізделіп есептеледі. Бұл норма алдыңғы бапта болмағандықтан дау тудырды. Санкциялардың қай кезеңде - мерзімі аяқталған күні немесе есептерді нақты тапсыру кезінде анықтау керектігі толық түсініксіз болды. Егер салық толығымен төленсе, бірақ декларация ұсынылмаса, айыппұл 1000 рубльді құрайды. Егер соманың бір бөлігі шегерілсе, санкция сомасы нақты төленген және міндетті төлемнің есептелген сомасы арасындағы айырма арқылы анықталады.

Қорытынды

Салық заңнамасы декларацияны тапсыру мерзімдерін нақты белгілейді. Мұндай қатаң реттеу бюджет кірісінің айтарлықтай бөлігін жеке және заңды тұлғалардың міндетті жарналары құрайтындығына байланысты. Осыған сәйкес мемлекет түсімдердің уақтылы түсуіне тиісті бақылауды қамтамасыз етуге ұмтылады. Бұзушылықтар, мақаладан көрініп тұрғандай, әртүрлі жағдайларға байланысты болуы мүмкін. Заң, әрине, төлеушілерге санкцияларды азайтудың белгілі бір мүмкіндіктерін қарастырады. Сонымен қатар, Салық кодексінде бақылау органдарына бірқатар міндеттер белгіленген. Бірақ тәжірибе көрсеткендей, жағдайлар жиі ескерілмейді. Осыған байланысты бәрін уақытында жасаған дұрыс: салықты қалай төлеу және олар бойынша есеп беру. Бұл жағдайда ешқандай процесс және проблемалар болмайды.

Ұсынылған:

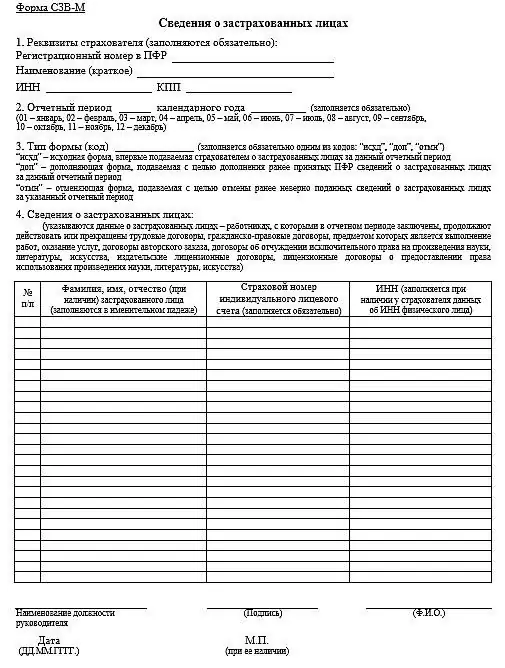

SZV-M нысаны бойынша есеп: қалай толтыру керек, кім тапсыруға міндетті, кеш жеткізгені үшін айыппұл

Мақалада SZV-M қалай толтырылатыны, осы құжатқа қандай мәліметтер енгізілгені, сондай-ақ есептің ҚҚ бөліміне қашан және қандай нысанда берілетіні сипатталған. Жұмыс берушілер жіберген негізгі қателер, сондай-ақ анықталған бұзушылықтар үшін қандай айыппұл төленетіні келтірілген

ҚҚС: төлеу мерзімі. ҚҚС бойынша декларацияны берудің соңғы мерзімі

ҚҚС – көптеген елдердегі бизнес төлейтін жанама салық. Оның орысша нұсқасының ерекшелігі неде? Ресей Федерациясында ҚҚС төлеу және есеп берудің қандай нюанстары бар?

Даммилер үшін: ҚҚС (Қосылған құн салығы). Салық декларациясы, салық ставкалары және ҚҚС қайтару тәртібі

ҚҚС тек Ресейде ғана емес, шетелде де кең таралған салықтардың бірі болып табылады. Ресей бюджетінің қалыптасуына айтарлықтай әсер ете отырып, ол барған сайын бейтаныстардың назарын аударуда. Манекендер үшін ҚҚС ең кішкентай нюанстарға бармай-ақ схемалық түрде ұсынылуы мүмкін

"шәйнек" үшін ҚҚС. Манекендерге арналған ҚҚС туралы барлығы

Қосылған құн салығы өнім өндірумен, сатумен, қызмет көрсетумен айналысатын кез келген кәсіпорын үшін міндетті болып табылады

ҚҚС декларациясын қалай толтыруға болады? ҚҚС есептеңіз. ҚҚС декларациясын толтыру

жүзеге асыру. Сондықтан ҚҚС декларациясын толтыру жолын білуіңіз керек. ҚҚС дегеніміз не? Егер қарапайым адамға ҚҚС дегеніміз не екенін айтсаңыз, ол келесідей болады: бұл өндірушінің мемлекетке өндірушіден өнімді жасағаны (немесе басқалар жасаған нәрсені сатқаны) үшін төлейтін салық түрі.