2026 Автор: Howard Calhoun | [email protected]. Соңғы өзгертілген: 2025-01-24 13:19:48

Стандартты мағынада «несие» термині қарыз алушыға белгілі бір ақша сомасын бір реттік беру, одан кейін оларды қайтару, төлем ретінде әрекет ететін пайыздарды ескере отырып қабылданады. берілген ресурстарды пайдалану. Дегенмен, соңғы кезде банк тәжірибесінде несиелік желі сияқты қарыз алудың түрі кең тарады. Ол несиелік мекеме мен кәсіпорын арасында шарт жасасуды көздейді, оның негізінде клиент барлық соманы емес, жекелеген бөліктермен немесе транштармен алады.

Осылайша, несие желісі кәсіпорын басшысына негізгі қызметті жүзеге асыру үшін уақытша қаржы тапшылығын мезгіл-мезгіл өтеуге мүмкіндік береді. Бұл әрбір несие үшін әр жолы жаңа келісімге қол қою қажеттілігін жояды. Коммерциялық банктер үшін несиелендірудің бұл түрі де пайдалы, өйткені ол клиенттік базаны кеңейтуге мүмкіндік береді, бұл пайданы айтарлықтай арттырады. Екіжақты келісім негізінде банк белгілейдінесие лимиті. Бұл жалпы сомада белгілі бір қарыз алушыға берілуі мүмкін қаражаттың максималды мөлшері. Транштың көлемі де жиі шектеледі.

Несие желісі тек коммерциялық кәсіпорындарға ғана емес, жеке тұлғаларға да қолжетімді екенін айта кеткен жөн. Мысалы, кез келген азамат дерлік өз тұрғын үйін жөндеу үшін осы нысанда несие алуға өтініш бере алады, әсіресе мердігерлермен есеп айырысу қолма-қол ақшасыз нысанда жүзеге асырылса. Коммерциялық банктер күн сайын жеке азаматтарға немесе заңды тұлғаларға пластикалық карталарды өңдеу және шығару түрінде несие желілерін ашады.

Осы банктік өнімді тереңірек талдау арқылы үш негізгі түрін ажыратуға болады:

-

несие лимиті болып табылады жаңартпайтын желі;

- жаңартылатын;

- аралас.

Бірінші түрі клиентке берілуі мүмкін қаражатқа қатаң шектеу қоюды қамтиды. Әдетте, банк кәсіпорынның қаржылық жағдайын және клиенттің төлем қабілеттілігін бағалау негізінде әрбір нақты қарыз алушы үшін шекті мәнді дербес белгілейді. Егер клиент өзіне қол жетімді соманы пайдаланған болса және қосымша көмек қажет болса, онда басқа несие алу үшін ол өтініш беріп, жаңа келісім-шарт жасауы керек. Бұл несие желісін жаңартуға тіпті барлық транштар бойынша қарыздың толық өтелуін ескере отырып, рұқсат етілмейді.

Осыған орай, коммерциялық ұйымдар үшін револьверлік несие желісі тиімдірек деген қорытынды жасауға болады. ATБұл жағдайда жалпы сомаға шектеу анықталады, бірақ несиенің жалпы сомасы шегінде транштардың кез келген санын пайдалануға болады. Қарыз алушыға қосымша несиелендіру қажет болса, ол қарыздың бұрынғы сомасын және қаражатты пайдаланғаны үшін сыйақыны төлеуге міндетті. Осыдан кейін ғана ол желіні жаңартуға өтініш бере алады.

Аралас нысан несиенің жалпы сомасы да, әрбір транш сомасы да шектеуге жататынын білдіреді. Бұл ретте клиент белгілі бір уақыт аралығында транштардың кез келген санын пайдалана алады, бірақ белгіленген мәндер шегінде ғана.

Ұсынылған:

Кредитор - кім қарыз немесе кім қарыз? жеке несие берушілер. Қарапайым тілмен айтқанда несие беруші кім?

Жеке тұлғамен жасалған несиелік келісімде кім несие беруші екенін қалай түсінуге болады? Несие берушінің құқықтары мен міндеттері қандай? Жеке тұлға банкрот болғаннан кейін не болады? Кредитор-банктің өзі банкрот болса не болады? Жеке несие берушіні қалай таңдауға болады? Несие беруші мәртебесінің өзгеруіне байланысты жағдайларды талдау және негізгі түсініктер

Юфт: бұл не? Терінің бұл түрінің тарихы

Юфт - бұл не? Көпшілік бұл сөзді естіген, көбісі юфтің былғары түрі екенін біледі. Бірақ оның қасиеттері қандай және ол нені білдіреді? Ол неден жасалған және ол қандай заттарды жасау үшін қолданылады?

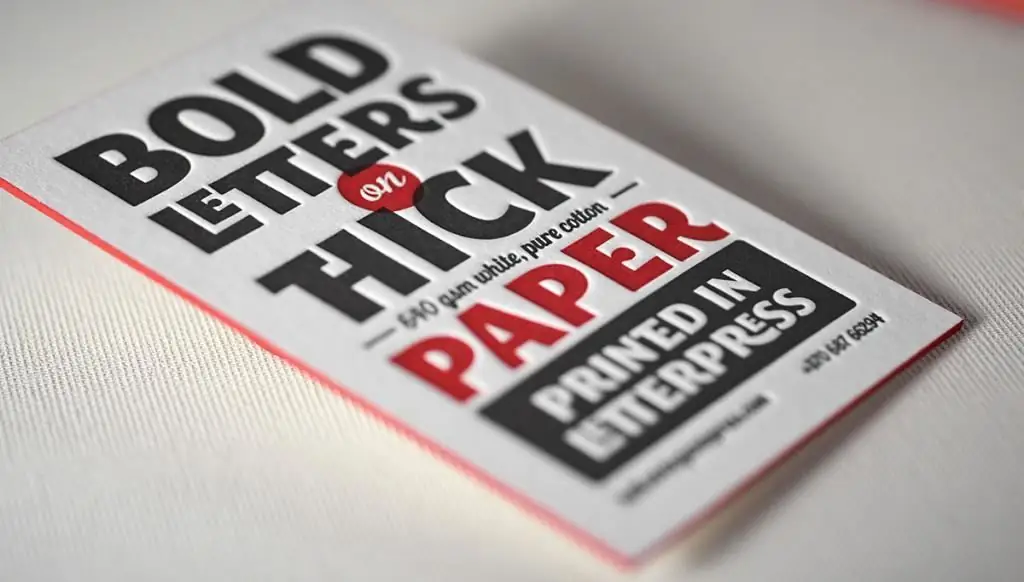

Таспа – бұл Баспа технологиясы, қазіргі даму кезеңдері, қажетті құрал-жабдықтар, осы баспа түрінің артықшылықтары мен кемшіліктері

Әріптік баспа - рельефтік матрицаны пайдаланып ақпаратты қолданудың әдеттегі әдістерінің бірі. Шығыңқы элементтер паста түрінде бояумен жабылады, содан кейін қағазға басылады. Осылайша, әртүрлі бұқаралық мерзімді басылымдар, анықтамалықтар, кітаптар мен газеттер көшіріледі

Ипотекалық ортақ қарыз алушы – бұл Қарыз алушы және тең қарыз алушы

Көбінесе ипотекаға өтініш бергенде банк берген сома үй сатып алуға жетпейді. Мұндай жағдайларда қарыз алушы қосалқы қарыз алушының көмегіне жүгінеді. Бірлескен қарыз алушы кім және ол қалай көмектесе алады, осы мақалада талқыланады

Коммерциялық несие – бұл Шағын бизнесті несиелендіру. Банктік несие: несие түрлері

Бұл мақалада ең танымал несие түрлері туралы айтылады. Сондай-ақ коммерциялық несиелеудің сипаттамасы бар