2026 Автор: Howard Calhoun | [email protected]. Соңғы өзгертілген: 2025-06-01 07:14:24

Портфельдік инвестиция туралы айтқанда, ең бірінші ойға Уолл-стрит, биржа, айқайлаған брокерлердің бейнесі келеді. Осы мақаланың аясында біз менеджер мен инвестордың кәсіби деңгейінде бұл тұжырымдаманың не екенін түсінеміз. Сонымен, инвестициялық портфель дегеніміз не?

Тұжырымдама

Портфельдік инвестиция деп эмитенттің қызметін бақылау құқықтарының пайда болуынсыз пайда алу жоспарланатын бағалы қағаздарды сатып алуға қаржылық және ақшалай ресурстарды салу түсініледі.

Басқа сөзбен айтқанда, инвестициялық портфель инвестицияның бір түрі болып табылатын қаржылық (акциялар мен облигациялар) және инвестордың нақты активтерінің (жылжымайтын мүлік) жиынтығы болып табылады.

Оның жеке құрамдас бөліктері сияқты ол тәуекелді бағалаудың, күтілетін кірістің және т.б. статистикалық талдауға ұшырауы мүмкін.

Портфельдік инвестициялар - бұл тікелей инвестициялар болып табылмайтын борыштық немесе үлестік бағалы қағаздарды қамтитын барлық операциялар. Портфельдік инвестицияларға эмиссиялық бағалы қағаздар (егер олар эмитент-компанияны тиімді бақылауға кепілдік бермесе), инвестициялық қор акциялары жатады. Олар емескері сату (репо деп аталады) немесе бағалы қағаздарды несиелендіру сияқты транзакцияларды қамтиды.

Қарайша айтқанда, портфельдік инвестиция - инвесторлардың бір елдің қаржылық активтерін (ең алдымен бағалы қағаздарды) басқа елдегі сатып алу операциясы. Бұл жағдайда инвесторлар бағалы қағаздарды шығаратын мекемелерді белсенді бақылауға алмайды, бірақ пайданы жүзеге асыруға қанағаттанады. Табыс айырбас бағамдарының айырмашылығы немесе пайыздық мөлшерлемелердің ауытқуы арқылы жасалады, сондықтан бағалы қағаздарға қызығушылық танытқан инвесторлар өз шешімдерін көбінесе белгілі бір елдің рейтингіне негіздейді.

Бағалы қағаздар пакеттерінің жиынтығы мыналарды қамтиды:

- акциялар;

- шоттар;

- облигациялар;

- мемлекет пен муниципалитеттердің облигациялық қарыздары.

Түрлері

Инвестициялық портфельдердің бірнеше түрі бар. Кесте негізгілерін көрсетеді.

| Инвестициялық портфель түрі | Сипаттамасы |

| Акциялық портфолио | Бұл жоғары құрылымды акциялар |

| Балансталған портфолио | Өсуі жоғары акциялар, қазынашылық және облигациялар |

| Қауіпсіз портфолио | Банктік мерзімді депозиттер, облигациялар және қазынашылық вексельдер |

| Белсенді орналастыру портфолиосы | Бұл қазынашылық қарыз құралдары, акцияларжоғары құрылымдық қор және туынды құқықтары бар компаниялар |

Қалыптастыру әдістері

Портфолио құрудың көптеген әдістерінің ішінде төрт негізгі нұсқа бар, олар төмендегі кестеде берілген.

| Қалыптастыру әдісі | Әдістің сипаттамалары |

| Тактикалық орналастыру әдісі | Оның негізгі мақсаты - ұзақ мерзімді перспективада инвестициялық портфельде тұрақты тәуекел деңгейін қамтамасыз ету |

| Стратегиялық бөлу әдісі | Ол ұзақ мерзімді инвестициялық шешімдер қабылдауда қолданылады |

| Қауіпсіз тарату әдісі | Инвестицияның тәуекелі мен күтілетін кірісі өзгеріссіз қалуы үшін капитал құрылымын түзетуді қамтиды |

| Интеграциялық тарату әдісі | Бұл әдістің арқасында жеке инвестициялардың жалпы шарттарын да, олардың мақсаттарын да бағалауға болады |

Портфолио құрамы

Инвестициялық портфельдердің көпшілігі төмендегі кестеде көрсетілгендей келесі құрамға ие.

| Элемент | Композиция | Сипаттамасы |

| 1 | Тәуекелсіз | Табыс тұрақты және тұрақты. Табыс жолағы минималды |

| 2 | Тәуекел | Көбірек кірісті, капиталдың максималды өсуін қамтамасыз ету. Табыстылық нарықтағы орташа көрсеткіштен асып түсті |

Осы екі бөлік арасындағы тепе-теңдік тәуекелділік пен табыстылықты біріктіру үшін қажетті параметрлерге қол жеткізуге мүмкіндік береді.

Портфолио жұмысының негіздері

Портфельдің негізгі мақсаты - тәуекел мен пайда арасындағы оңтайлы тепе-теңдікке қол жеткізу. Бұл үшін инвесторлар әртүрлі құралдардың тұтас арсеналын пайдаланады (диверсификация, нақты таңдау). Кестеде инвестор портфолиосының опциялары көрсетілген.

| Опция | Сипаттамасы |

| Табыс пайыз ретінде алынады | Табыс портфелі |

| Бағам айырмашылығы өсті | Өсу портфолиосы |

Оңтайландырудың негізгі ережесі мынада: бағалы қағаздың кірісі жоғары болса, тәуекел жоғары. Керісінше, табыс аз болса, тәуекел де аз болады. Бұл инвестордың нарықтағы мінез-құлқын анықтайды: консервативті немесе агрессивті, бұл инвестициялық саясаттың бөлігі болып табылады.

| Агрессивті вариация | Консервативті опция |

| Инвестициялық портфель жас өсу фирмаларынан тұрады | Тәуекелді азайтқан тұрақты табыс. Нарықтағы жетілген және қуатты компаниялар шығарған өтімділігі жоғары, бірақ табыстылығы төмен бағалы қағаздарға ставка жасаңыз |

Менеджменттің мәні. Негіздер

Қаржылық инвестиция портфелін басқару үздіксіз процесс. Ол жоспарлау, орындау және қол жеткізілген нәтижелер туралы есеп беру кезеңін қамтиды. Бұл процесс экономикалық жағдайларды талдаудан, клиенттердің шектеулері мен мақсаттарын анықтаудан және активтерді бөлуден тұрады.

Портфельді басқару - бұл инвестиция құрылымы мен саясаты, кіріс пен тәуекелді теңестіру туралы шешім қабылдау өнері мен ғылымы.

Портфельді басқару - бұл қарыз бен меншікті капитал, ішкі және халықаралық, өсу мен қауіпсіздік арасындағы таңдаудағы күшті және әлсіз жақтарды және тәуекелдің берілген деңгейі үшін кірісті барынша арттыруға тырысатын басқа да көптеген келіссөздерді анықтауға арналған..

Портфолионы басқару төмендегі кестеде көрсетілгендей пассивті немесе белсенді болуы мүмкін.

| Пассивті | Белсенді |

| Нарық индексін бақылайды, әдетте индекстеу деп аталады | Инвестор кірісті арттыруға тырысуда |

Басқару процесінің негізгі элементтері

Басқарудың негізгі элементі - активтерді бөлу, ол олардың ұзақ мерзімді құрылымына негізделген. Активтерді бөлу активтердің әртүрлі түрлерінің тұрақты түрде қозғалмайтындығына және олардың кейбіреулерінің басқаларына қарағанда құбылмалы болуына негізделген. Тәуекел профилін оңтайландыруға назар аударылуда /инвестор қайтарады. Бұл бір-бірімен байланысы төмен активтер жиынтығына инвестициялау арқылы жүзеге асырылады. Агрессивті профилі бар инвесторлар өздерінің инвестициялық портфелін неғұрлым тұрақсыз холдингтерге қарай салмақтай алады. Ал неғұрлым консервативті болса, олар оны неғұрлым тұрақты инвестицияларға қарай таразылай алады.

Диверсификация - портфельді басқаруда қолданылатын өте кең таралған әдіс. Жеңімпаздар мен жеңілгендерді дәйекті түрде болжау мүмкін емес. Активтерді кеңінен қамтитын инвестициялық портфельді құру қажет. Әртараптандыру - бұл активтер класы ішінде тәуекел мен сыйақыны бөлу. Қандай нақты активтер немесе секторлар көшбасшы болуы мүмкін екенін білу қиын болғандықтан, әртараптандыру уақыт өте келе барлық секторлардың кірістерін алуға тырысады, бірақ кез келген уақытта аз құбылмалылықпен.

Қайта теңестіру - портфельді жыл сайынғы бастапқы мақсатты бөлуге қайтару үшін қолданылатын әдіс. Бұл әдіс инвестордың тәуекел/сыйақы профилін жақсы көрсететін актив құрылымын сақтау үшін маңызды. Әйтпесе, нарықтық қозғалыстар қаржылық инвестициялық портфельді үлкен тәуекелге ұшыратуы немесе табыс алу мүмкіндіктерін азайтуы мүмкін. Мысалы, 70% меншікті капиталдан және 30% тұрақты табысты бөлуден басталатын инвестиция нарықтың ұзартылған өсуі нәтижесінде инвесторды өзі көтере алмайтын тәуекелге ұшырататын 80/20 үлестіріміне ауысуы мүмкін. Қайта теңгерімдеу бағалы қағаздарды сатуды қамтидытөмен құны және түсімдерді құны төмен бағалы қағаздарға қайта бөлу.

Портфельді басқару түрлері. Бұл не?

Инвестициялық портфельді басқару баланстық тәуекелі бар мақсаттармен инвестицияларды оңтайлы салыстыру туралы шешім қабылдауды қамтиды.

Негізгі түрлерін толығырақ қарастырайық. Төмендегі кестеде олардың әрқайсысының сипаттамалары көрсетілген.

| Портфолионы басқару түрі | Сипаттамасы |

| Белсенді | Инвестордың кірісін барынша арттыру мақсатында портфель менеджерлері бағалы қағаздармен саудаға белсенді қатысатын басқару |

| Пассивті | Мұндай менеджментпен менеджерлер ағымдағы нарықтық үрдістерге сәйкес құрылған тұрақты портфолиоға қызығушылық танытады |

| Дискрециялық портфельді басқару | Портфельді басқару, мұнда инвестор қорды басқарушыға орналастырады және инвестордың атынан өз қалауы бойынша инвестициялауға рұқсат береді. Портфолио менеджері барлық инвестициялық қажеттіліктерді, құжаттамаларды және т.б. қадағалайды |

| Дискрециялық емес портфельді басқару | Бұл менеджерлер инвесторға немесе клиентке кеңес беретін менеджмент, олар оны қабылдай алады немесе қабылдамайды. Нәтиже, яғни алынған пайда немесе келтірілген залал инвестордың өзіне тиесілі, ал қызмет беруші тиісті сыйақы алады.қызмет ақысы |

Бақылау процесі. Мүмкіндіктер

Инвестициялық портфельді басқару процесінің өзін төмендегі кестеде көрсетілгендей қадамдар тізбегі ретінде көрсетуге болады.

| кезең | Аты | Сипаттамасы |

| 1 кезең | Қауіпсіздік талдауы | Бұл жеке бағалы қағаздардың тәуекел және кіріс факторларын, сондай-ақ олардың өзара байланыстарын бағалауды қамтитын портфельді құру процесінің алғашқы қадамы |

| 2 кезең | Портфолио талдау | Инвестицияланатын бағалы қағаздарды және соған байланысты тәуекелді анықтағаннан кейін олардан ықтимал портфельдер деп аталатын бірнеше портфельдер жасауға болады, бұл өте ыңғайлы |

| 3 кезең | Портфолио таңдау | Қаржылық инвестициялардың оңтайлы портфелі барлық мүмкін болатындардың ішінен таңдалады. Ол тәуекел-мүмкіндіктермен сәйкес келуі керек |

| 4 кезең | Портфолиоға шолу | Оңтайлы инвестициялық портфельді таңдағаннан кейін менеджер оның болашақта жақсы пайда табу үшін оңтайлы болып қалатынына көз жеткізу үшін оны мұқият қадағалайды |

| 5 кезең | Портфолионы бағалау | Бұл кезеңде портфолио өнімділігі белгіленген кезең ішінде бағаланады.бүкіл инвестициялық мерзімдегі портфельге қатысты пайда мен тәуекелдің сандық өлшемі |

Портфельді басқару қызметтерін қаржы компаниялары, банктер, хедж-қорлар және ақша менеджерлері ұсынады.

Портфельдік инвестициялау негіздері. Тікелей инвестициялардан айырмашылығы

Портфельдік инвестиция тікелей шетелдік инвестициядан ерекшеленеді. Соңғысымен инвестор белгілі бір елдегі кәсіпорындарды белсенді бақылауды болжайды. Портфельдік инвестиция жағдайында ол пайданы жүзеге асыру арқылы қанағаттандырылады.

Жинақтары (қаржы активтері) бар әрбір адам оларды әртүрлі қаржылық салаларда тиімді пайдалануға тырысады: банктік депозиттер, акциялар, облигациялар, сақтандыру полистері, зейнетақы қорлары.

Қаржы құралдарының жиынтығы портфель деп аталады, сондықтан активтерді бөлу туралы шешім портфельдегі инвестиция(лар) деп аталады.

Инвестор жинақтарының бір бөлігін шетелге инвестициялауды да шеше алады. Бұл түрдегі ең әдеттегі мәміле басқа елдің қазынашылық бағалы қағаздарын сатып алу болып табылады.

Портфельдік инвестициялардың мөлшері, әсіресе олар алыпсатарлық капиталмен игерілгенде өзгереді. Олар жылдам пайда табуға бағытталған және кез келген уақытта шығуға дайын. Бұл ауытқулар, керісінше, валюта бағамын тұрақсыздандыруы мүмкін, сондықтан ағымдағы шоттың тапшылығын алыпсатарлық капиталмен қаржыландыру қауіпті болуы мүмкін. Ішкі ақшаның күрт әлсіреуі байқалатын валюталық дағдарыстар ақшаның кетуімен байланысты.портфельдік капитал.

Портфельдік инвестициялар ең алдымен пайыздық мөлшерлемелердің өзгеруіне, олардың күтулері мен айырбас бағамы болжамдарына, сондай-ақ макроэкономикалық жағдайдың өзгеруіне - тұрақсыздық пен саяси толқулар тәуекеліне сезімтал. Тәуекелді бағалауға байланысты инвесторлар жоғары пайыздық мөлшерлеме түріндегі сыйлықақыны талап етеді, әйтпесе олар ішкі активтерді сатып алғысы келмейді.

Кірістерді есептеу

Инвестициялық портфельдің табыстылығын есептеудің негізгі формуласы келесідей:

Табыс/Инвестиция100%.

Мұндағы Пайда сатылған сома мен акцияның сатып алынған сомасы арасындағы айырма.

Алайда, шын мәнінде, бұл формула жеткіліксіз. Оны түсіндіру керек:

Пайдасы=Әрбір саудадағы пайда мен шығын + Дивидендтер - Комиссиялар.

Excel есептеу кестелерін пайдалану өте ыңғайлы. Мұндай кестенің мысалы төменде көрсетілген.

| Ақша қозғалысы | Күні | Түсіндірмелер |

| 100 т. руб. | 01.01.2019 | Шотқа 100 мың рубль сома түседі. |

| 50 т. руб. | 01.03.2019 | Наурыздың басында тағы 50 мың рубль төлеу керек еді. |

| - 20 т. руб. | 14.06.2019 | Сәуір айында 20 мың рубль алынды. |

| -150 т. руб. | 18.09.2019 | БарлығыХ күнінің шотында |

Кейіннен кірісті есептегіміз келетін ұяшыққа мына өрнекті енгізуіміз керек: NETVNDOH(B2:B5; C2:C5)100.

Мұндағы B2:B5 - "Ақша ағыны" ұяшықтарының ауқымы, C2:C5 - "Күн" ұяшықтарының ауқымы.

Бағдарлама кірісті автоматты түрде есептейді.

Мән 22,08% болады.

Портфолионы бағалау. Есептеу принципі

Инвестициялық портфельді бағалау кезінде кірісті пайызбен есептеу керек, өйткені осы жағдайда ғана инвестор алатын сома анық болады. Оны басқа құралдардың кірісімен салыстыруға болады.

Ол үшін қаржылық инвестициялар портфелін бағалау формуласын пайдаланыңыз:

Пайдалылық пайызбенБір жылдағы күндер саны / инвестиция күндерінің саны. Мысалы, жоғарыда біз 22,08% кірісті алдық. Бірақ бұл тек алты айға салынған инвестициялар болды және жылдық табыс мынандай болады:

22,08%365 / 180=44,8%.

Негізгі тәуекелдер

Қаржылық мақсаттар инвестициялық портфельдің тәуекелі мен кірістілік параметрлеріне қатысты қарастырылады. Кәсіпорын көтеретін тәуекелді анықтай алу үшін осы сұрақтарға жауап алу қажет. Рұқсат талап ететін ерекшеліктер:

- Клиенттің қысқа және ұзақ мерзімді мақсаттары мен қаржылық қажеттіліктері қандай?

- Мақсатқа қол жеткізілмесе, оның салдары қандай?

Инвестициялық портфельді басқарудың негізгі тәуекелдері төмендегі кестеде көрсетілген.

| Тәуекел | Сипаттамасы | Ұрыс жолдары |

| Қауіпсіздік тәуекелі | Жүйесіз тәуекел. Облигациялар әдепкі, акция бағасы нөлге дейін төмендейді, содан кейін олар айналыстан толығымен алынып тасталады |

1. Сапалы активтерді табу 2. Әртараптандыру |

| Нарықтық тәуекел | Жүйелі тәуекел | Жаһандық нарықтық ауытқуларға төзімді активтерді қосу қажет |

Негізгі мәселелер

Маңызды мәселе - күтілетін кіріс нормасын қажетті мөлшерлемеден ажырата білу. Күтілетін пайда нормасы мақсаттарды қаржыландыру үшін қажетті пайда деңгейімен байланысты. Дегенмен, қажетті кіріс нормасы қаржылық мақсаттарға ұзақ мерзімді қол жеткізумен байланысты.

Инвестицияларды таңдауға әсер етуі мүмкін факторлар келесі санаттарға қатысты болуы мүмкін: құқықтық шарттар (сенім және қорлар), салықтар, уақыт шеңбері, ерекше жағдайлар немесе өтімділік.

Салықтар ауқатты тұлғаларды басқаруға қатысты, соның ішінде салық: табысқа, жылжымайтын мүлікке, мүлікті беру немесе құн өсіміне. Ерекше жағдайлар ұйымның активтерге артықшылық беруіне қатысты. Өтімділік кәсіпорынның қолма-қол ақшаға сұранысын (күтілетін және күтпеген) білдіреді. Уақыт көкжиегі ұзақ мерзімді, орта мерзімді, қысқа мерзімді және көп сатылы пайда ретінде ұсынылады.

Әртараптандыру арқылы тәуекелдерді азайту бағыттары

Портфельді әртараптандыру дегенімізинвестициялық портфель құрылымын әртараптандыру. Мұны не деп түсіну керек? Тек ол инвестициялық портфельдің және жеке активтердің спецификалық (жүйелі емес) тәуекелінің төмендеуіне әкеледі. Әртараптандырудың мәні әртараптандырылған активтерді олардың кейбірінің құнының мүмкін төмендеуі басқаларының құнының өсуімен өтеледі деген үмітпен сатып алу болып табылады.

Сондықтан портфельді әртараптандырудың тиімділігі оны құрайтын активтер бағасының өзгеруінің байланыс дәрежесіне (олардың қатынасына) байланысты. Ол неғұрлым аз болса, әртараптандырудың нәтижелері соғұрлым жақсы болады.

Ең күшті әртараптандыру актив бағасының өзгеруі теріс корреляция кезінде, яғни бір активтің бағасы екіншісінің бағасының төмендеуімен өскенде қол жеткізіледі.

Портфельдегі болашақ актив бағасының өзгеруінің корреляциясын дәл анықтау қиын, себебі тарихи өзгерістер болашақта қайталанбауы керек. Осы себепті экономиканың әртүрлі секторларының активтерін (мысалы, банктердің, телекоммуникациялардың, құрылыс компанияларының акциялары), нарықтың әртүрлі сегменттеріндегі активтерді (мысалы, акциялар мен облигациялар) сатып алудан тұратын оңайлатылған әртараптандыру әдістері жиі қолданылады., географиялық сараланған активтер (мысалы, әртүрлі елдердің акциялары) немесе шағын және ірі кәсіпорындардың активтері.

Инвестициялық портфельді әртараптандыру мәселесі ресми түрде Марковиц портфельдік теориясы деп аталатын теорияда сипатталған. Инвестициялық портфельден жоғары кірістілік әдетте жоғары тәуекелмен байланысты. Марковиц теориясы қалай екенін көрсетедікүтілетін табыстылық деңгейінің тәуекелге қатынасы тұрғысынан тиімді портфельдерді анықтау.

Қорытынды

Осы мақаланың бөлігі ретінде қаржылық инвестициялар портфелін қалыптастыру процесінде қолданылатын әдістер мен әдістер қарастырылды. Оның көмегімен сіз инвестордың тәуекелдері мен пайдасын басқара аласыз. Инвестициялық портфельді оңтайландыру мәселелері активтер құрамынан мүмкін болатын максималды кірісті алу кезінде минималды тәуекелдің теңгерімді үйлесімімен байланысты.

Ұсынылған:

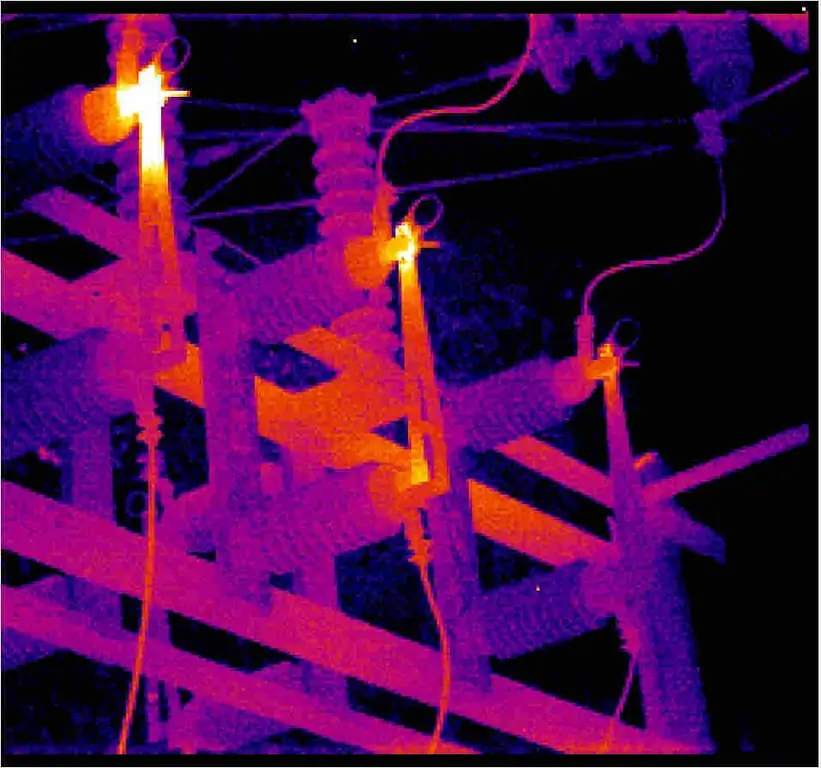

Электр жабдығын тепловизор арқылы басқару: түсінігі, жұмыс принципі, тепловизорлардың түрлері мен жіктелуі, қолдану және тексеру ерекшеліктері

Электр жабдығын термобейнелеу арқылы басқару – электр қондырғысын өшірмей анықталған қуат жабдығының ақауларын анықтаудың тиімді жолы. Нашар жанасу орындарында температура көтеріледі, бұл әдістеменің негізі болып табылады

Инвестициялық жобаларды бағалау. Инвестициялық жобаның тәуекелін бағалау. Инвестициялық жобаларды бағалау критерийлері

Инвестор бизнесті дамытуға инвестиция салу туралы шешім қабылдамас бұрын, әдетте, алдымен жобаны келешегі үшін зерттейді. Қандай критерийлер негізінде?

Сақтандыру: мәні, функциялары, формалары, сақтандыру түсінігі және сақтандыру түрлері. Әлеуметтік сақтандыру түсінігі және түрлері

Бүгінде сақтандыру азаматтардың өмірінің барлық салаларында маңызды рөл атқарады. Мұндай қатынастардың түсінігі, мәні, түрлері әртүрлі, өйткені шарттың шарттары мен мазмұны оның объектісі мен тараптарына тікелей байланысты

Инвестициялық портфель: бұл не, ол қалай болады және оны қалай жасауға болады

Бүкіл ақшаңызды капиталды көбейтудің бір ғана құралына салу әрқашан өте қауіпті бизнес болып саналған. Бір саладағы ықтимал шығындар басқа саладағы табыс деңгейінің жоғарылауымен өтелуі үшін қаражатты әртүрлі бағыттарға бөлу әлдеқайда тұрақты және тиімді. Бұл идеяны іс жүзінде жүзеге асыру инвестициялық портфель болып табылады

Болашаққа инвестиция салу немесе инвестициялық портфель құру

Тегін қолма-қол ақшаны қайда салу керек? Бұл тақырып бүгінде ірі өнеркәсіп магнаттарына да, қарапайым қарапайым адамдарға да таныс. Бұл сұрақтың дұрыс жауабы инвестицияның болашағын, демек инвестордың қаржылық жағдайын анықтайды