2026 Автор: Howard Calhoun | calhoun@techconfronts.com. Соңғы өзгертілген: 2025-06-01 07:14:24

Салық кодексінің 82-бабында көрсетілген салықтық бақылау нысандарының санына ең алдымен салықтық тексерулер жатады. Бұл салық құрылымының салықтар мен төлемдерді есептеудің дұрыстығын, толықтығы мен уақтылы аударылуын (төлеуін) бақылауға байланысты іс жүргізу әрекеттері. Біздің мақалада мұндай тексерулерді жүргізудің түрлері, талаптары, мерзімі және ережелері туралы айтатын боламыз.

Салық тексерулерінің ерекшеліктері. Заңнамалық аспект

Айта кетейік, олар салықтық бақылау нәтижесінде алынған нақты мәліметтерді салық органдарына тапсырылған салық есептілігінің мәліметтерімен салыстыру арқылы жүзеге асырылады. Мұндай тексерулерді жүргізу құқығын салық органы береді (Ресей Федерациясының Салық кодексінің 31-бабы). арқылы реттеледі 14 "Салық бақылауы".

Салық кодексі өзекті болған кезде,салық органдары салықтық емес (өзге де) тексерулер жүргізу құқығын жоғалтқан жоқ. Сонымен, қазіргі уақытта Ресей Федерациясының 1993 жылғы 18 маусымдағы N 5215-1 «Халықпен қолма-қол ақшалай есеп айырысуды жүзеге асыру кезінде бақылау-кассалық машиналарды пайдалану туралы» Заңына сәйкес, салық органдары салық органдарын пайдалануға байланысты тексерулер жүргізеді. кассалық машиналар. Сонымен қатар, 1995 жылғы 22 қарашадағы N 171-ФЗ «Этил спиртін, құрамында алкоголь бар және алкоголь өнімін өндіруді және айналымын мемлекеттік реттеу туралы» Федералдық заңына сәйкес алкоголь өнімінің өндірісін және одан кейінгі айналымын тексеру жүргізіледі. қатысты. Мұндай мысалдардың кез келген саны болуы мүмкін.

Жіктеу

Салық органдарының өкілеттіктерінің көлемі, сондай-ақ белгілі бір процессуалдық әрекеттерді жүргізуге байланысты шектеулер (үй-жайға немесе аумаққа кіру, тексеру, құжаттаманы талап ету, заттар мен қағаздарды алып қою, түгендеу, сараптама, т.б.), ағымдағы тексерулердің түріне тікелей байланысты. Тиісті құрылымдар салықтар мен төлемдерге қандай салықтық тексерулер жүргізе алатынын қарастырайық. Оларды әртүрлі негіздер бойынша жіктеуге болатынын есте ұстаған жөн.

Үстелдік және далалық тексерулер

Тексерілетін құжаттардың көлеміне және өткізу орнына қарай камералық және далалық болып бөлінеді. Камералдық салық тексеруі - салық төлеуші табыс еткен және салықтарды есептеу және кейіннен төлеу үшін негіз болып табылатын салық есептілігі мен басқа да құжаттаманы тексеру. Бұған қоса, осындаБұл жағдайда біз салық органында бар басқа құжаттарды тексеру туралы айтып отырмыз. Әдетте, олар салық органының орналасқан жері және тіркелген жері бойынша жүзеге асырылатын салық төлеушінің қызметіне қатысты.

Бүгінгі таңда мемлекеттік бюджетті толтыру тұрғысынан үстелдік тексерулер маңызды фактор болып табылады. Салық тексерулері кезінде тікелей жеңілдіктерді негіздеуде және салық декларацияларында анықталған қателер бюджетке төленетін төлемдердің айтарлықтай өсуін береді. Салық органының қызметтік міндеттеріне сәйкес уәкілеттік берілген лауазымды адамдары салық органы басшылығының арнайы ресми шешімінсіз салық декларациясы мен құжаттаманы табыс еткен күннен бастап үш ай ішінде камералдық тексеру жүргізеді. салық төлеушiнiң белгiлi бiр салықты есептеуi және кейiннен төлеуi үшiн негiз, егер тиiстi заңдарда өзгеше көзделмесе. СТН бойынша камералдық салық тексеруінің мақсаты салық төлеушілердің салықтар мен алымдарға қатысты заңнамалық және өзге де нормативтік құқықтық актілерді сақтауын бақылау, осы саладағы құқық бұзушылықтарды анықтау және алдын алу, толық төленбеген немесе мүлде төленбеген салықтардың сомасын өндіріп алу, салық салуға бастамашылық жасау болып табылады., егер санкцияларды белгілі бір тәртіппен өндіріп алу тәртібіне негіздер болса, сондай-ақ салық төлеушілерді сауатты және ұтымды іріктеуді қамтамасыз ету үшін қажетті ақпаратты дайындау (бұл жердегі тексерулерді жүзеге асыру үшін қажет).

Ол жердегі салық тексеруін қарастырған жөнсалық төлеушінің бастапқы бухгалтерлік және басқа да есепке алу құжаттамасын, бухгалтерлік есеп регистрлерін, салық декларациялары мен қаржылық есептілікті, шаруашылық және өзге де шарттарды, шарттық міндеттемелерді орындау жөніндегі актілерді, ішкі өкімдерді, өкімдерді, хаттамаларды, басқа да құжаттарды тексеруге байланысты іс-шаралар кешені құжаттар. Мұндай салықтық тексеру салық төлеуші кіріс алу мақсатында пайдаланатын әртүрлі объектілерді тексеру болып табылады. Сонымен қатар, қойма, өндіріс, сауда және басқа аумақтар мен үй-жайларды салық салу объектілерін ұстауға қатысты болуы мүмкін. Камералдық аудит - салық төлеушінің меншігіндегі мүліктік кешенге түгендеу жүргізу бойынша тексеру. Мұнда салық органдарының немесе жекелеген лауазымды тұлғалардың салық төлеушінің орналасқан жері бойынша (объектінің орналасқан жері, салық төлеушінің қызмет орны), сондай-ақ салық құрылымы жоқ басқа жерлерде жүзеге асырылатын басқа да әрекеттерін қосқан жөн..

Оқиға орнындағы тексерудің ең маңызды аспектілері

Көшпелі салықтық тексеру - ерекше назар аударуды қажет ететін санат. Айта кету керек, аталған термин Ресей Федерациясының Салық кодексімен бақылау жұмысын пайдалануға енгізілген. Бұрын салық төлеушіге баруға байланысты жүргізілетін тексерулер құжаттық деп аталды. Осыған қарамастан, бұл ұғымдардың («құжаттық» және «шығу») арасындағы айырмашылық ешқандай терминологиялық емес. деген өте кең таралған көзқарас барқұжаттық және көшпелі салықтық тексерулер бір нәрсе емес. Сонымен, жергiлiктi жерде тексеру әдетте салық төлеушiнiң үй-жайында жүргiзiлетiн оқиға болып табылады. Бастапқы есеп құжаттарын, сондай-ақ салық төлеушінің есеп регистрлерін қамтитын құжаттамалық аудитті түсінген жөн. Бірде-бір заңнамалық актіде мұндай тексеруді жүзеге асыру орны көрсетілмегенін ескерген жөн.

Салық органдарының көшпелі аудитінің негізгі қатысушылары: тексерілетін компания немесе жеке кәсіпкер, сондай-ақ салық органы немесе тиісті лауазымды тұлғалар. Айта кету керек, басқа тұлғалардың, мысалы, аудармашылардың немесе сарапшылардың әрекеттері де осы тексерумен байланысты болуы мүмкін. Дегенмен, оны әдетте салық құрылымының бастамасымен шарттауға болады.

Шарттар мен ережелер

Салық тексеруі кезеңінде, бір немесе басқа жолмен белгілі бір мақсатқа жету керек. Оқиға орнында тексеру кезінде, камералық тексерудегідей, есеп сауаттылығына, мемлекеттік бюджетке салықтар мен төлемдердің уақытылы және толық төленуіне, талаптардың толық сақталуына бақылауды жүзеге асыру туралы болып отыр. қолданыстағы заңнама, салықтар бойынша өсімпұлдар мен берешектерді өндіріп алу және құқық бұзушылық жасағаны үшін кінәлі тұлғаларды жауапкершілікке тарту салық жоспары, мұндай құқық бұзушылықтардың алдын алу. Дегенмен, ұсынылған мақсаттарға далалық іс-шараларға арналған басқа, нақты құралдар арқылы қол жеткізіледі. Мысалы, салықтық бақылау шеңберінде құжаттар мен заттарды алып қою мүмкінтек сыртқы іс-шара кезінде жүзеге асырылады.

Салық тексеруінің мерзімі бұл жағдайда салық төлеушінің тексеру жылының тікелей алдындағы үш жылын құрайды. Айта кету керек, салық құрылымының бір жыл ішінде бір салық төлемдері үшін бір мерзім ішінде екі немесе одан да көп сыртқы іс-шараларды өткізуге құқығы жоқ. Мұндай аудит жүргізу мерзімі 2 айдан аспайды. Алайда, жоғары тұрған салық органы тексеру мерзімін 3 айға дейін ұзартқанда ерекше жағдайлар бар. Ресей Федерациясында жергiлiктi салық тексеруiн жүргiзу мерзiмi тексерiлетiн кәсiпорынның ғимаратында тексерушiлердiң болуын қамтиды. Алайда көрсетілген мерзімге салық төлеушіге құжаттаманы ұсыну туралы талапты жеткізу және осы құжаттарды ұсыну арасындағы уақыт кірмейді.

Өткізуге қойылатын талаптар мен негіздер

Салық тексерулерін жүргізу тәртібіне сәйкес, жергiлiктi жерде тексеру барысында кiрiс алу үшiн пайдаланылатын немесе салық салу объектiлерiн ұстауға байланысты аумақтар мен үй-жайларды тексеру қажеттiлiгi жиі туындайды. Сонымен қатар, кейде мүліктік кешенге түгендеу жүргізу, құжаттарды, заттарды және т.б. Ресей Федерациясының аумағында қолданыстағы Кодексте көзделген кейбір жағдайларда бақылау іс-шараларын орындау кезінде хаттамалар жасалуы керек.

Шығуды жүзеге асырудың негізісалықтар мен алымдар бойынша салықтық тексеру - салық органының жұмысын бақылау мақсатында жергiлiктi жерде тексеру жүргiзуге қатысты салық құрылымы басшылығының тиiстi шешiмi немесе жоғары тұрған салық органы директорының шешiмi. Жоғары тұрған салық органының тексеру жүргізу туралы қаулысын (шешімін) шығару тәртібі, сондай-ақ құжат нысанына қойылатын ағымдағы талаптар Ресей Федерациясы Министрінің бұйрығымен реттелетінін атап өткен жөн. Салықтар мен алымдар бойынша 08.10.1999 ж. "Көшпелі салықтық тексерулерді тағайындау тәртібін бекіту туралы".

Қарсы тексеру

РФ Салық кодексінің 87-бабы СТН бойынша қарсы салық тексерулерін жүргізу мүмкіндігін қарастырады. Оларды бір қағаздың әртүрлі көшірмелерін салыстыру деп түсіну керек. Әдістеменің мәніне сүйене отырып, оны тек құжаттарға қатысты қолдануға болады, олардың орындалуы бір данада емес, бірнеше данада орындалады. Мұнда материалдық сипаттағы құндылықтарды (шот-фактуралар, жүкқұжаттар және т.б.) алу немесе шығару тіркелетін құжаттарды қосқан жөн. Айта кету керек, құжаттаманың көшірмелері не әртүрлі ұйымдарда, не бір компанияның әртүрлі құрылымдық бөлімшелерінде орналасқан. Экономикалық қызмет дұрыс бейнеленген жағдайда қағаздың әртүрлі даналары бірдей мазмұнға ие болады. Басқа жағдайларда құжаттар бір данада шығарылады немесе әртүрлі мазмұнда болады. Құжаттаманы салыстыру кезінде келесі элементтер сәйкес келмеуі мүмкін екенін қосу керек: тауарлық өнімнің саны, оның бағасы,өлшем бірлігі және т.б. Қағаз көшірмесінің болмауы экономикалық қызмет фактісін растайтын құжаттаманың болмауының белгісі болуы мүмкін. Бұл жағдайда кірісті жасыру салдары, ал салықтық тексеру нәтижесі құқық бұзушылықты ашу болып табылады.

Толық тексерулер

Тексерілетін сұрақтардың көлемі бойынша тексерулерді күрделі, мақсатты және тақырыптық деп бөлуге болады. Кешен аясында салықтар мен алымдар саласындағы заңнаманы сақтаудың барлық мәселелеріне байланысты құрылымның белгілі бір уақыт кезеңіндегі қаржылық-шаруашылық қызметін тексеруді түсіну қажет. Бүгінгі күні мұндай тексерулердің жиілігі белгіленбеген. Айта кету керек, егер салық құрылымында салықтарды есепке алу және кейіннен төлеу бұзушылықтармен жүзеге асырылады деп пайымдауға негіз болса, кешенді жоспарды тексеру кемінде 3 жылда бір рет ұйымдастырылады. Олардың әрқайсысына салықтық тексеру актісі жасалады. Оң тәжірибесі бар салық төлеушілер әдетте тиісті тексеруден өтпейді.

Ресей Федерациясының Салық кодексі енгізілгеннен кейін далалық тексерулердің барлығы дерлік кешенді түрде жүзеге асырылады. Бұған салық төлеушінің салықты есептеу және аудару сауаттылығы, салық агентінің функцияларын орындау, бақылау-кассалық машиналарды пайдалану, салық төлеушілердің шоттарынан сомаларды есептен шығарудың дұрыстығы және алымдар, салық төлеушілердің шот ашуы, құрамында спирті бар өнімді өткізу тәртібі және т.б. Тек орнындағы тексеру ғана мүмкіндік беретінін есте ұстаған жөнсалық органдарына берілген құқықтардың толық спектрін қолданыңыз.

Тақырыптық тексеру

Тақырыптық аудитті ұйымның қаржы-шаруашылық жұмысының жекелеген мәселелері бойынша іс-шара ретінде қарастырған жөн (мысалы, ҚҚС, табыс салығы, мүлік салығын есептеу және кейіннен төлеу сауаттылығын тексеру, басқа төлемдер). Мұндай іс-шаралар қажеттілігіне қарай ұйымдастырылады, оны салық органының басшылығы белгілейді. Айта кету керек, тақырыптық аудит не кешенді аудиттің элементі ретінде, не Ресей Федерациясының аумағында қолданыстағы заңнаманы бұзудың белгіленген фактілеріне сәйкес жеке ретінде жүзеге асырылады. салықтар мен алымдар мониторингі. Бұл жағдайда салықтық тексеру туралы шешім жеке акт ретінде немесе кешенді тексеру актісі элементі ретінде ресімделуі мүмкін. Тақырыптық негізде кешенді шолуды жүзеге асыру қажет болғанда, тексерілетін мәселелер ауқымын кеңейтетін қосымша шешім қабылдау қажет.

Мақсатты тексеру және оған қойылатын талаптар

Мақсатты тексеру - бұл белгілі бір бағытқа немесе қаржылық-шаруашылық операцияларға сәйкес салық заңдарын сақтауға бағытталған іс-шарадан басқа ештеңе емес. Бұл өнімді сатып алушылар мен жеткізушілермен өзара есеп айырысу, белгілі бір мәмілелер, экспорттық-импорттық операциялар, уақытша бос ақшаны орналастыру, жеңілдіктерді дұрыс пайдалану және басқа да қаржылық операцияларды жүргізу мәселелерін қамтуы керек.экономикалық сипаты. Бұл жағдайда нәтижелер актiлермен де, жеке өтiнiмдермен де ресiмделедi. Мақсатты аудиттер көбінесе тәуелсіз аудит ретінде жүргізіледі. Дегенмен, кейбір салық талаптарын сақтау мәселелерінің толық зерттелмеу қаупі бар.

Қорытынды ретінде

Сонымен, біз салықтық тексерулердің негізгі түрлерін, оларға қойылатын талаптарды, ұйымның ерекшеліктері мен ережелерін, сондай-ақ мерзімін қарастырдық. Қорытындылай келе, іс-шаралар жоспарланған және жоспардан тыс болуы мүмкін екенін атап өткен жөн. Екінші жағдай салық төлеушіге алдын ала ескертусіз жүзеге асырылатын жергiлiктi тексеру түрiн қамтиды. Кенеттен тексерудің мақсаты - құқық бұзушылық фактісін анықтау. Мәселе мынада, оны қалыпты тексеруді жүзеге асырған жағдайда жасыруға болады. Жоспарланбаған оқиғалар өте сирек кездеседі. Алайда, салықтық емес түрдегі көптеген тексерулер, мысалы, бақылау-кассалық машиналарды пайдалану бойынша, әдетте, кенеттен жүргізіледі.

Ұсынылған:

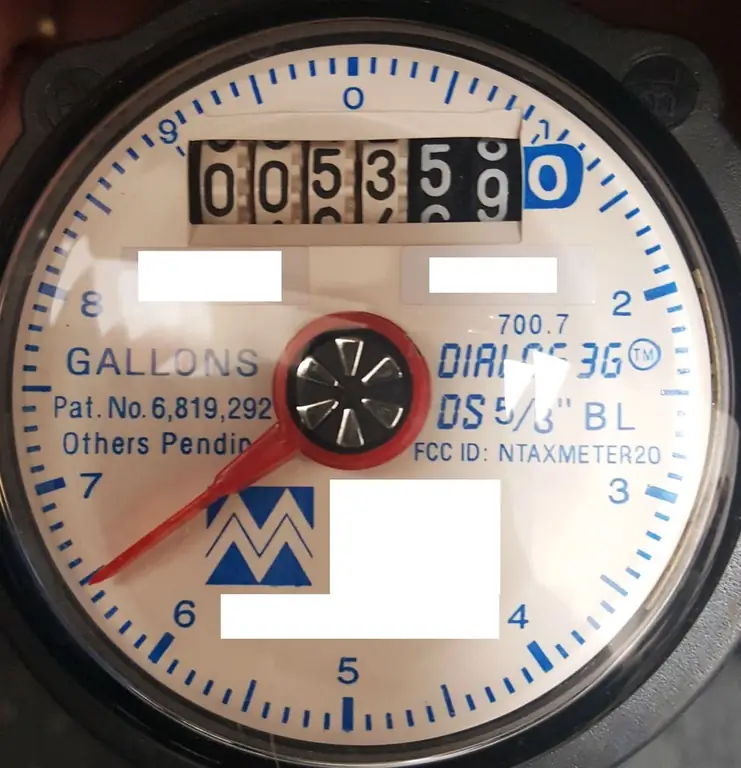

Су есептегіштерінің жарамдылық мерзімі: қызмет көрсету және пайдалану мерзімі, тексеру кезеңдері, пайдалану ережелері және ыстық және суық су есептегіштерін пайдалану уақыты

Су есептегіштерінің жарамдылық мерзімі әртүрлі. Бұл оның сапасына, құбырлардың күйіне, суық немесе ыстық суға қосылуға, өндірушіге байланысты. Орташа алғанда, өндірушілер құрылғылардың шамамен 8-10 жыл жұмыс істеуін мәлімдейді. Бұл ретте меншік иесі оларды тексеруді заңда белгіленген мерзімдерде жүргізуге міндетті. Біз сізге осы және басқа да тармақтар туралы мақалада толығырақ айтып береміз

BKI – бұл Несие тарихыңыздың тұжырымдамасы, анықтамасы, ұсынылатын қызметтері, тексеруі, жасауы және өңделуі

BKI – қарыз алушылар туралы деректерді жинайтын және өңдейтін коммерциялық ұйым. Компанияның ақпараты несие берушілерге жеке тұлғаға несие беру кезінде қандай да бір тәуекелдердің бар-жоғын білуге көмектеседі. Клиент туралы алынған ақпарат негізінде банктер тұтынушылық несиені мақұлдау немесе бас тарту туралы шешім қабылдайды

Салық тексерулерінің нәтижелерін беру: түрлері, тәртібі және талаптары

Салық тексерулерінің нәтижелерін өңдеу қанша уақытты алады? Құжаттарға кім қол қояды? Акт жасау ережелері. Оның дизайнына қойылатын талаптарды кім белгілейді? Актіге қандай құжаттар қоса беріледі? Актіні жеткізу, ерекше жағдайлар: бас тарту, шетелдік ұйымның кетуі. Тексерілген тұлғаның қарсылықтары

Салық және салық төлемдері - бұл не? Жіктелуі, түрлері, түсінігі және түрлері

Қазіргі уақытта салық жүйесі Ресей Федерациясының қолданыстағы заңнамасында белгіленген, әртүрлі деңгейдегі бюджеттерден алынатын салықтар мен төлемдердің жиынтығы болып табылады. Бұл жүйе заңда көзделген қағидаттарға негізделген. Салық төлемдерінің мәні, жіктелуі, функциялары және есептеу мәселелерін толығырақ қарастырайық

Өндірістік кәсіпорындағы бухгалтерлік және салықтық есеп: анықтамасы, жүргізу тәртібі. Нормативтік есеп құжаттары

PBU 18/02 сәйкес 2003 жылдан бастап бухгалтерлік есеп бухгалтерлік есеп пен салық есебінің арасындағы сәйкессіздіктен туындайтын сомаларды көрсетуі керек. Өндірістік кәсіпорындарда бұл талапты орындау өте қиын. Мәселелер дайын өнімді бағалау ережелерінің айырмашылығына байланысты және ЖТҚ (аяқталмаған өндіріс)