2026 Автор: Howard Calhoun | [email protected]. Соңғы өзгертілген: 2025-06-01 07:14:24

Шақыру бойынша несие - бұл қарыз алушы арнайы ашылған шоттағы қаражатты өз қалауы бойынша пайдалану құқығын алатын несие түрі. Сома шектеулі. Шақыру бойынша несие - кез келген уақытта қайтаруды талап ету құқығы бар банк беретін несие.

Анықтама

Сонымен, шақыру бойынша несие дегеніміз не? Толығырақ қарастырайық. Қарызға ақша алу қазіргі әлемде жеке тұлғаларға - азаматтар мен жеке кәсіпкерлерге де, орта және ірі кәсіпорындарға, фирмалар мен компанияларға да жиі туындайтын қажеттілік. Қарыз қаражаттары жеке қажеттіліктерді қанағаттандыру үшін де, бизнесті дамыту процесінде қаржылық мәселелерді шешу үшін де белсенді түрде тартылады.

Несиелік мекемелер бүгінде несиелендіру саласында қызметтердің кең спектрін ұсына алады және қолайлы шарттармен кез келген клиенттің талаптарын қанағаттандыра алады. Өзіңізге ең қолайлысын таңдау ғана қалады.

Шақырту бойынша несие - сирек, бірақ қызықты банктік қызметтердің біріқызметтер. Оны талап етілетін несие деп те атайды. Несие мерзімінің қатаң белгіленген шегі жоқ. Несиенің бұл түрі Англияда пайда болды. Бүгінде бұл тәсіл американдық банктерге тән.

Біздің елде мұндай қызметтер жеткілікті түрде таралмаған. Ресейдегі несиелік мекемелер қарыз қаражатын пайдалану шарттарын белгілеуді жөн көреді. Сонымен қатар, Ресей Федерациясының қолданыстағы заңнамасына сәйкес, егер несиені өтеу шарттары шартта көрсетілмесе, қарыз 30 күн ішінде өтелуі керек. Бұл қызмет жаңа және әлі кеңінен пайдаланылмаған.

Шақырту бойынша несиенің ерекшеліктері

Бұл несие түрінің басқа несие түрлерінен бірқатар айырмашылықтары бар. Басты ерекшелігі - шақыру бойынша несие - бұл банктің талабы бойынша ақшаны қайтару қажет қызмет түрі. Әдетте бұл туралы клиентке 2-7 күн бұрын ескертіледі. Осы кезеңде қарыз алушы қарызын өтеуі керек. Қарызды мерзімінен бұрын өтеуге, егер бұл шартта көзделген болса, рұқсат етіледі. Комиссия алынбайды.

Шақырту бойынша несиенің тағы бір ерекшелігі - арнайы шоттың ашылуы. Оның несиеге де, ағымдағыға да тән белгілері бар. Ол банк пен клиенттің өзара қарызы бойынша барлық операциялар мен мәліметтерді тіркейді. Қарыз алушы шоттағы қаражатты кез келген уақытта пайдалануға және лимит шегінде кез келген сомада алуға құқылы.

Клиент ай сайын несие бойынша пайыздарды төлеуге міндетті, олар тек қарызға есептелген.оны пайдаланудың нақты кезеңіндегі сома. Басқа несие түрлерімен салыстырғанда мөлшерлеме әлдеқайда төмен. Клиент негізгі қарызды өзіне ыңғайлы кез келген уақытта бөліктерге немесе біржолғы төлем түрінде өтеуге мүмкіндігі бар. Шот балансы дебеттік немесе кредиттік болуы мүмкін.

Тіркеу шарттары мен тәртібі

Шақырту бойынша несие алу үшін алдымен банкпен келісім-шарт жасасу керек. Ол үшін өтініш беріп, тиісті үлгідегі сауалнаманы толтыру қажет.

Содан кейін банк әлеуетті қарыз алушының төлем қабілеттілігін бағалайды. Ол үшін құжаттар пакетін ұсыну керек:

- Өткен жылғы қаржылық есеп және баланс деректері;

- сақтандыру полисі;

- жылжымайтын мүлікке меншік құқығын немесе жалдау шартын растайтын құжаттар;

- кәсіпорын жарғысы;

- заңды тұлғаны тіркеу туралы куәлік.

Несие берудегі несиелік мекемелердің негізгі шарты несиені қайтару кепілдігі болып табылады. Бұл қызметте негізінен бағалы қағаздар (акциялар, облигациялар, вексельдер), тұтынушылардың тауарлары немесе жабдықтары қолданылады. Банкке кепілге құжаттарды ұсыну қажет. Оны банк бағалайды. Кепіл құнына байланысты клиенттің билігіне берілетін қаражат мөлшері анықталады.

Жоғарыда көрсетілген әрекеттерден кейін несие беруші мен қарыз алушы арасында келісім жасалады. Оған қол қою кезінде клиентке қарызды өтеу қажеттілігі туралы банкті хабардар ету мерзіміне назар аудару ұсынылады. Ол неғұрлым ұзақ болса, кепілге қойылған мүлікті жоғалту қаупі соғұрлым аз болады.

Тұрақты клиенттер үшін төлем қабілеттілігін растау талап етілмейді. Кепілге құжаттарды ұсыну жеткілікті.

Одан кейін несиелік келісімде көрсетілген соманы алатын банк шотын ашу керек. Банктің талабы бойынша қарыз бір апта ішінде өтелуі керек.

Қызметті кім пайдалана алады

Шақыру бойынша несие - кепіл ретінде пайдаланылатын бағалы қағаздарды сатудан және сатып алудан пайда табатын брокерлер арасындағы танымал несие түрі. Бұл қызметті қор биржаларының қызметкерлері немесе бағалы қағаздардың басқа иелері де пайдаланады.

Коммерциялық және өнеркәсіптік кәсіпорындар мен компаниялар ірі мәміле үшін қосымша қаражат көзі ретінде шақыру бойынша несиелендіруді пайдаланады. Бұлар негізінен шұғыл ақшаға мұқтаж тұрақты банк клиенттері.

Банк үшін жеңілдіктер

Клиенттік базаны кеңейту мақсатында несиелік ұйымдар өздерінің әлеуетті қарыз алушыларына кең таңдау жасай отырып, қызметтерінің тізімін мезгіл-мезгіл кеңейтеді. Олардың әрқайсысының өз мүмкіндіктері мен шектеулері бар. Несие берудің барлық түрлерінің несие берушілер үшін де, қарыз алушылар үшін де оң және теріс жақтары бар. Ерекшелік - қоңырау шалусыз несие. Оның артықшылықтары мен кемшіліктерін толығырақ қарастырыңыз.

Шақыру бойынша несие өтімділікті арттырудың ең жақсы мүмкіндігі болып табылатын банктің қаржылық өнімдерін білдіреді. Бұл вкөбінесе клиент бағалы қағаздарды кепілге береді.

Банктің өтімділігін, сондай-ақ қарыз қаражатын өтеу айтарлықтай ұзақ уақытты қажет ететініне қарамастан, мерзімді несиелер қысқа мерзімді несиелер болып табылатындығы да растайды.

Оң фактор - несиенің қайтарылмау қаупінің төмендігі, өйткені ол кепілмен қамтамасыз етілген

Қарыз алушы үшін жеңілдіктер

Шақыру бойынша несие тартымды, өйткені талап етілетін несие болғандықтан, ол басқа жағдайларға қарағанда төмен пайыздық мөлшерлемені қарастырады. Сонымен қатар, қарыз қаражатын пайдаланғаны үшін комиссия нақты пайдаланылған сома бойынша және олар алынған кезден қайтарылғанға дейінгі кезең үшін ғана есептеледі.

Сонымен қатар, бұл жағдайда қаржыны мақсатты пайдалану талап етілмейді. Қарыз алушы алған қаражатты несие берушіге есеп бермей, өз қалауы бойынша жұмсауға құқылы.

Үлкен артықшылығы - ақшаны алу және қарызды кез келген ыңғайлы уақытта және ыңғайлы жолмен: бөліп төлеу немесе бір рет төлеу мүмкіндігі. Несие алуға өтініш берген кезде сақтандыру талап етілмейді, өйткені кепіл бағалы қағаздар түрінде беріледі.

Тұрақты клиенттер белгілі бір артықшылықтарға сене алады: несие мөлшерінің ұлғаюы немесе несиені пайдаланғаны үшін пайыздарға қосымша жеңілдіктер. Мұндай қарыз алушылар бір жылға немесе одан да ұзақ мерзімге шақыру бойынша несие алуға өтініш бере алады. Бірақ бұл да кемшілік болуы мүмкін, өйткені ұзақ уақыт бойы банк саясаты әрқашан жақсы жаққа емес, өзгеруі мүмкін. БІРАҚбұл жағдайда кенеттен қысқа мерзімде көп мөлшерде қаражатты қайтару қажет болуы мүмкін.

Банктік тәуекелдер

Шақырту бойынша несиелендірудің ең маңызды кемшілігі - мұндай несиелерден түсетін пайданы жоспарлау және болжау мүмкін еместігі. Бұған клиенттің кез келген уақытта, оның ішінде келісім-шарт мерзімі біткенге дейін қарызды өтеуге және кепілді қайтарып алуға құқығы бар.

Заемшының тәуекелдері

Шақырту бойынша несие - бұл не? Бұл талап етілетін несие. Демек, несиеленуші үшін жағымсыз фактор банктің несие бойынша берешекті өтеу қажеттілігі туралы кез келген уақытта хабарлауға құқығы бар. Тәуекел сол уақытта қарыз алушыдан толық көлемде қаражаттың болмауында жатыр. Бұл жағдайда кепіл мүлкі банктің меншігіне өтеді. Бағалы қағаздардың өтімділігі жоғары болуы мүмкін болғандықтан, олардың жоғалуы қарыз алушыға айтарлықтай қаржылық шығын әкеледі.

Тәуекелдерді азайту үшін мұндай банк қызметін пайдаланған жағдайда, қаражатты тек мақсаты бойынша алу және банк оларды қайтаруды талап етуі мүмкін екеніне әрқашан дайын болу ұсынылады.

Ұсынылған:

Сбербанктің несие картасы бойынша қарызды қалай білуге болады? Сбербанктің несие картасы бойынша жеңілдетілген несие кезеңі

Несиелік пластиктің әрбір иесі бірқатар мәселелерді шешумен қатар, тұрақты қосымша күтімді әкелетінін біледі. Әрқашан оң баланстың болуын қамтамасыз ету қажет, сонымен қатар, картаны айыппұлсыз немесе өсірілген пайызсыз пайдалану мүмкіндігі болуы үшін ай сайынғы ең төменгі төлемдер жүргізілуі керек. Мұны істеу үшін сіз картаны толтыру күнін ғана емес, сонымен қатар рұқсат етілген минимумды білуіңіз керек

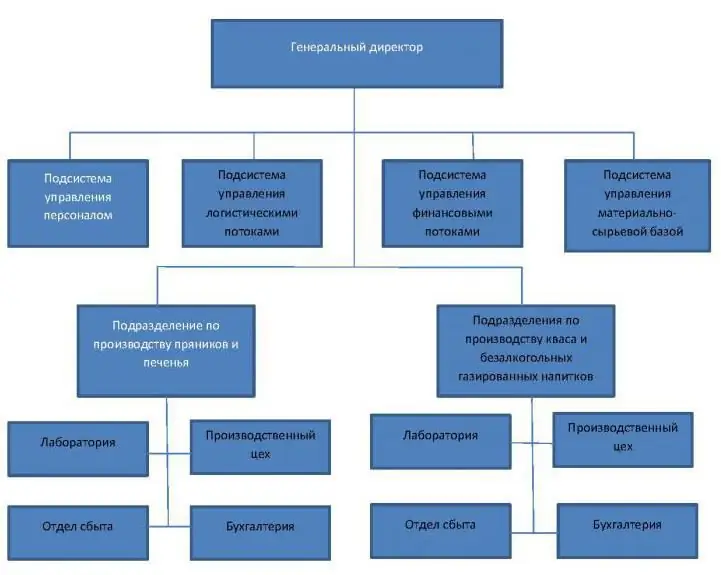

Ұйымның ұйымдық құрылымы - бұл Анықтамасы, сипаттамасы, сипаттамалары, артықшылықтары мен кемшіліктері

Мақалада кәсіпорынның ұйымдық құрылымының түсінігі ашылады: ол дегеніміз не, ол қазіргі кәсіпорындарда қалай және қандай нысандарда қолданылады. Қоса беріліп отырған диаграммалар ұйымдық құрылымдардың әртүрлі түрлерін пайдалануды көрнекі түрде көрсетуге көмектеседі

Автонесиенің артықшылықтары мен кемшіліктері: бағдарламалар, олардың мүмкіндіктері мен шарттары

Өз жинақ ақшасына көлік сатып алу кез келген азаматтың қолынан келе бермейді. Автокредит проблеманы шешуге көмектеседі, оны тіркеу өте қиын емес. Автокредитке өтініш беру үшін оңтайлы бағдарламаны таңдап, құжаттар пакетін жинап, барлық оң және теріс жақтарын ескеру қажет

Қай банктен несие алу керек? Банктен несие алу үшін қандай құжаттар қажет? Несиені беру және қайтару шарттары

Үлкен жоспарлар үлкен қаражатты қажет етеді. Олар әрқашан қол жетімді емес. Туыстарынан несие сұрау сенімсіз. Ақшаны басқаруды білетін адамдар әрқашан сәтті шешімдер табады. Сонымен қатар, олар бұл шешімдерді қалай жүзеге асыру керектігін біледі. Несиелер туралы сөйлесейік

Өзін-өзі сақтандыру – бұл Анықтамасы, негізгі принциптері, артықшылықтары мен кемшіліктері

Өзін-өзі сақтандыру дегеніміз не? Оның ерекшеліктері, негізгі формалары қандай? Құбылыстың тарихи дамуы. Өзін-өзі сақтандыруға тән белгілер. Резервтік қорлар қалай құрылады? Өзін-өзі сақтандыру қашан қажет? Оның бүгінгі дамуы: кімге пайда әкеледі, неге ол нарықта кең таралған емес?