2026 Автор: Howard Calhoun | calhoun@techconfronts.com. Соңғы өзгертілген: 2025-06-01 07:14:24

STS - оңайлатылған жүйелерге қатысты талап етілетін салық салу режимі. Оны кәсіпкерлер немесе компаниялар пайдалана алады. Бірақ сонымен бірге жеңілдетілген салық жүйесінің кейбір шектеулері бар, оны бизнесмендер білуі керек. Сондықтан әр түрлі кәсіпорындар немесе жеке кәсіпкерлер бұл режимді әрқашан пайдалана алмайды. Таңдалған жұмыс бағытын, алынған кірісті, қолма-қол ақшаны шектеуді және басқа да нюанстарды ескеру маңызды.

Оңайлатылған салық жүйесі бойынша лимиттер түсінігі

STS шектеулері әртүрлі көрсеткіштермен ұсынылған, олардың негізінде кәсіпкерлер бұл режимді бизнес жүргізу үшін пайдалана алады. Осы шектеулердің негізінде салықтарды есептеу мен төлеудің оңайлатылған режимін пайдалана алатын кәсіпкерлер мен фирмалар таңдалады.

Шектеулерді тек федералды органдар ғана емес, сонымен қатар аймақтық органдар да үнемі өзгертіп, реттеп отырады. Сондықтан осы режимге өтуге өтініш бермес бұрын таңдалған жұмыс бағыты осы жүйеге сәйкес келетініне көз жеткізген жөн.

Заңнамалық реттеу

Оңайлатылған салық жүйесін пайдалануға барлық шектеулер бекітілгензаңнамалық деңгей. Салық кодексінің көптеген баптарында көп ақпарат бар. Кәсіпкерлер келесі ережелерді басшылыққа алуы керек:

- ch. 26.2 Салық кодексінде оңайлатылған салық жүйесіне көшу жүзеге асырылатын ережелер бар, сондай-ақ осы режим бойынша кірістер мен шығыстар қалай дұрыс есептелетінін сипаттайды;

- ФЗ № 401 жұмыс кезінде оңайлатылған салық жүйесін пайдалануға рұқсат етілген компания активтерінің кірісі мен құнының шегін көрсетеді;

- Экономикалық даму министрлігінің № 698 бұйрығында салықты есептеу үшін қандай коэффициентті қолдану керектігі туралы деректер бар;

- № 248 ФЗ кодтарды қамтиды, олардың негізінде қолданылатын қызмет түрлері оңайлатылған салық жүйесі бойынша жіктеледі.

Сонымен қатар, Қаржы министрлігінен келген көптеген хаттардың мазмұны ескерілген.

Қандай салықтар төленеді?

Көптеген кәсіпкерлер мен фирмалар жұмыс кезінде жеңілдетілген режимді пайдаланғысы келеді, өйткені оның артықшылықтары көп. Негізгі артықшылығы - көптеген салықтарды төлеуден құтылу мүмкіндігі. Сондықтан бірыңғай салықтың оңайлатылған салық жүйесі келесі алым түрлерін ауыстырады:

- табыс салығы;

- компанияның немесе жеке кәсіпкердің мүлкінен алынатын алым;

- ESN;

- ҚҚС.

Бірақ, сонымен қатар, кәсіпорын басшылары әлі де су шаруашылығы нысандарын пайдаланғаны үшін сақтандыру жарналары мен салық төлеуі керек. Жарнама ақысы қосылды.

Кім пайдалана алмайды?

USN шектеулерін осы режимді пайдалануды жоспарлаған әрбір кәсіпкер зерттеуі керек.кәсіпкерлік қызмет. Бұл жүйені таңдаған кезде кәсіпорынның бір жылда қандай табыс алатынын, ұйымда қанша жалданған маман жұмыс істейтінін, сондай-ақ пайдаланылған негізгі құралдардың құны қандай екенін ескереді. Мына компаниялар оңайлатылған салық жүйесін пайдалана алмайды:

- адам саны, кіріс немесе актив құны талаптарына сай емес;

- филиалдарға ие;

- өнерде қамтылған. 346,12 NK.

Банк ұйымдары немесе ломбардтар, сондай-ақ бағалы қағаздарды сату немесе сатып алу, акцизделетін тауарларды сатумен айналысатын немесе тау-кен өндіруге маманданған компаниялар үшін оңайлатылған режимдерді қолдану мүмкін болмайды. Адвокаттар мен нотариустар үшін оңайлатылған салық жүйесін пайдалануға рұқсат етілмейді.

Жүйенің артықшылықтары

Оңайлатылған салық жүйесін пайдалану кәсіпкерлер мен фирмалар үшін көптеген артықшылықтарға ие. Негізгі артықшылықтары:

- салық төлеушілер кірістен 6% немесе таза кірістен 15% алуды таңдайды;

- бірыңғай салық алымдардың көптеген түрлерін ауыстырады;

- көптеген аймақтар шағын бизнесті қолдау шарасы ретінде тарифтерді 1%-ға төмендетеді;

- күрделі есеппен айналысудың қажеті жоқ, сондықтан тек жыл сайынғы салық декларациясын тапсыру жеткілікті;

- төленген сақтандыру сыйлықақыларына байланысты салық сомасын азайту.

Жоғарыда аталған оң параметрлердің арқасында көптеген кәсіпкерлер жұмыс кезінде оңайлатылған салық жүйесін пайдаланғысы келеді. Бірақ бұл үшін оңайлатылған салық жүйесіне көшу бойынша шектеулер ескеріледі, өйткеніегер олар бар болса, сіз әлі де осы оңайлатылған режимді қолдансаңыз, бұл салық басқармасында белгілі бір мәселелерге әкелетіні сөзсіз.

Шектер қандай?

Жеке кәсіпкерлер үшін оңайлатылған салық жүйесі бойынша шектеулер компанияларға қойылатын талаптармен бірдей. Мұндай негізгі шектеулерге мыналар жатады:

- бір жыл жұмыс істеген қызметкерлердің саны 100 адамнан аспауы керек;

- кәсіпкерлік қызмет кезінде пайдаланылған активтердің қалдық құны 150 миллион рубльден аспауы керек;

- пайдалану жылындағы кіріс 150 миллион рубльден аспауы керек.

Жоғарыда көрсетілген шектеулер бүкіл Ресейде бірдей. Аймақтар бұл талаптарды біршама күшейтуі мүмкін. 2017 жылдан бастап төлемді есептеу процесінде қолданылатын дефлятор коэффициенті 1 481. 2017 жылы оны 2020 жылға дейін арттыруға мораторий енгізілген.

Табыс шектеулері

Жеңілдетілген салық жүйесінің кіріс бойынша шектелуі салықты есептеудің оңайлатылған режимін қолданғысы келетін әрбір ірі компания үшін маңызды сәт болып саналады. Бұл шектеу 150 миллион рубльді құрайды. жылына. Бұл талап әрбір компанияға немесе кәсіпкерге қолданылады.

Жеңілдетілген салық жүйесінің түсімдер бойынша лимиті салық инспекциясы қызметкерлерімен тұрақты бақылауда. Егер белгіленген мәннен кем дегенде 1 рубльге асып кетсе, бұл компанияның OSNO-ға автоматты түрде ауысуына әкеледі. Егер компания салықтарды оңайлатылған салық жүйесі бойынша есептеуді жалғастырса, онда бұл компанияны тартуға негіз болады.әкімшілік жауапкершілік және салықтарды қайта есептеу.

Кәсіпкердің ұқыпсыздығы да жауапкершіліктен қашуға себеп бола алмайды. Сондықтан оңайлатылған салық жүйесі бойынша айналымды шектеуді кәсіпкерлер мұқият қадағалап отыруы керек. Бұл талапты бұзу келесі айыппұлдарға әкеледі:

- компанияның оңайлатылған салық жүйесін пайдалануды тоқтатқаны туралы хабарлама болмағаны үшін 200 рубль төленеді;

- ОСНО бойынша декларация негізінде есептелген алым сомасының 5% төленеді;

- 1 мың рубль уақытында декларацияны бермегені үшін төленеді.

Жоғарыда көрсетілген айыппұлдар минималды, сондықтан оңайлатылған салық жүйесіндегі кіріс шегінен асып кету фактілері туралы Федералдық салық қызметіне дер кезінде хабарлауыңыз керек.

Қанша пайда есепке алынады?

Заңда шығынға қатысты талаптар мен шектеулер жоқ. Егер компания оңайлатылған салық жүйесіне ауысуды жоспарласа, онда соңғы 9 айда оның кірісі 121 миллион рубльден аспауы керек.

Жеке кәсіпкерлер үшін оңайлатылған салық жүйесі бойынша кіріс шектеулерін ескеру үшін пайданың қаншалықты есептелетінін түсіну маңызды. Компанияның немесе кәсіпкердің барлық қолма-қол ақша түсімдері комиссияны есептеу үшін пайдаланылмайды, сондықтан тек келесі кіріс есепке алынады:

- өнімдерді немесе активтерді сатудан;

- өткен кезеңдерде аударылмаған кіріспен ұсынылған, сонымен қатар жалдау ақысы, валюталық кіріс, депозиттер бойынша пайыздар немесе басқа компаниялардағы үлестік қатысудан түскен ақшалай түсімдер кіреді.

Жоғарыда айтылғандардың барлығықолма-қол ақшаның кірістері KUDiR-де тіркелуі керек. Келесі кіріс түрлерін есепке алу талап етілмейді:

- жарғылық капиталға салымдар;

- жылжымайтын мүлікті мердігерлерден кепілге беру;

- өтемақы қорын ұлғайтуға арналған жарналар;

- мемлекеттен гранттар алу;

- шетелдік демеушілерден қаражат аудару;

- айыппұлдар;

- қолданыстағы бағалы қағаздарды қайта бағалаудан кейінгі айырмашылық;

- сақтандыру компаниялары немесе сот шешімі негізінде басқа фирмалар төлейтін өтемақылар;

- ұтыстар.

Сондықтан компанияның бухгалтері осы мақсаттарда қандай кіріс есепке алынатынын нақты білу үшін оңайлатылған салық жүйесі бойынша соманы шектеуді жақсы білуі керек.

Актив құны

STS шектеулері компанияның негізгі құралдарының құнына қосымша қолданылады. 2017 жылы бұл шектеу 150 миллион рубльге дейін ұлғайтылды.

Оңайлатылған режимді пайдалану мүмкіндігін анықтау үшін қалдық құн есепке алынады. Оны анықтау үшін жұмыс нәтижелері бойынша арнайы есеп қалыптастыратын тәуелсіз бағалаушыларға хабарласқан жөн. Бұл құжаттың көшірмесі Федералдық салық қызметіне жіберілді.

Қызметкерлер санына шектеулер

Оңайлатылған режимді пайдаланғысы келетін кәсіпкерлердің тағы бір шектеуі - жалданатын мамандар санының шектеулілігі. Компанияға бір жылда 100-ден астам адамды жұмысқа алуға рұқсат етілмейді.

Оңайлатылған салық жүйесіне сәйкес сандық шектеужұмысшылар маңызды сәт болып табылады. Ол белгілі бір уақыт кезеңінде кәсіпорында еңбек қызметімен айналысатын қызметкерлердің санын емес, күнтізбелік жұмыс жылындағы жұмысқа орналасқан мамандардың санын ескереді. Сондықтан жыл соңында әрбір компания Федералдық салық қызметіне қызметкерлердің орташа саны туралы арнайы анықтама беруі керек. Осы құжат негізінде компанияның оңайлатылған салық жүйесін пайдалануды жалғастыра алатындығы анықталады.

Төлем шектеулері

Көптеген кәсіпорындар жұмыс кезінде кассалық аппараттарды пайдаланады. Оңайлатылған салық жүйесін пайдалану үшін 6% шектеулер тіпті қолма-қол ақша лимиті үшін де қолданылады. Ол кез келген жұмыс күнінің соңында орнатылады.

100 мың рубльге мәміле жасалса, қолма-қол ақшаны пайдалануға рұқсат етілмейді.

Қолма-қол ақша лимитін есептеу оңай. Ол үшін 92 күннен аспауы керек кез келген уақыт кезеңіне кірісті қосу жеткілікті. Алынған сома есеп айырысу кезеңіндегі күндер санына бөлінеді. Бұл мән ақшаны банкке салған күндер санына көбейтіледі, әдетте аптасына бір рет. Алынған сома - қолма-қол ақшаның шегі.

USN-ге қалай ауысуға болады?

Егер кәсіпкер барлық талаптар негізінде осы режимге сәйкес келетініне сенімді болса, онда ол оңайлатылған салық жүйесіне ауыса алады. Рәсім № 26.2-1 нысаны бойынша арнайы өтінішті ресімдеу қажеттілігінен тұрады. Құжатқа келесі ақпаратты енгізу керек:

- компанияның атауы немесе жеке кәсіпкер;

- OGRNIP немесе PSRN;

- кәсіпкердің СТН;

- көрсетілдіөтініш берушінің оңайлатылған салық жүйесін нақты пайдалана алатынын растайтын тиімділік көрсеткіштері;

- салық салу объектісін көрсетеді.

Егер Федералдық салық қызметінің қызметкерлері белгілі бір салық төлеуші қандай да бір себептермен оңайлатылған салық жүйесіне сәйкес келмейтіні туралы ақпаратты алса, онда OSNO-ға көшу автоматты түрде жүзеге асады.

Оңайлатылған салық жүйесін пайдалану құқығынан айырылу

STS - көптеген талаптарға жауап беретін шағын компаниялар ғана пайдалана алатын жеңілдетілген режим. Сондықтан жиі ірі ұйымдар әртүрлі себептермен бұл жүйені пайдалану құқығынан айырылып қалу фактісімен бетпе-бет келеді. Мысалы, олардың жылдық табысы 150 миллион рубльден асуы мүмкін. Сонымен қатар, негізгі құралдардың саны жиі артады, сондықтан олардың құны 150 миллион рубльден асады.

Салық төлеушілердің өздері бұл артықшылықтарды қадағалап отыруы керек. Осыған сүйене отырып, олар Федералдық салық қызметіне жеңілдетілген салық жүйесі бойынша жұмыс тоқтатылғаны туралы хабарлама жібереді, сондықтан компания OSNO-ға ауысады. Егер компанияның өзі бұл процесті аяқтамаса, Федералдық салық қызметінің қызметкерлері кез келген жағдайда артықшылық туралы біледі. Бұл бәрібір OSNO-ға көшуге әкеледі, бірақ оған қоса, кәсіпкерлер әкімшілік жауапкершілікке тартылады.

Оңайлатылған салық жүйесіне қайта ауыса аламын ба?

Егер компания белгілі бір уақытта белгіленген лимиттерден асып кетуіне байланысты оңайлатылған салық жүйесін пайдалану құқығынан айырылса, онда оның осы режимді қайта қолдану мүмкіндігі бар, егер жұмыс істеген жылдағы кіріс азайтылған немесе активтердің бір бөлігі сатылған.

Қайтадан іске қосыңызкөшу жаңа күнтізбелік жылдан бастап ғана мүмкін. Ол үшін кәсіпорын қызметінің нәтижесін көрсететін арнайы акт жасалады.

Басқа режимдермен комбинациясы

Жеңілдетілген салық жүйесін пайдаланған кезде кәсіпкерлер бұл режимді UTII, OSNO немесе патенттік жүйені қамтитын басқа жүйелермен біріктіре алады. Бірақ сонымен бірге белгілі бір режимге қандай кірістер мен шығыстар қатысты екенін ескеру маңызды.

Көбінесе бизнесмендер оңайлатылған салық жүйесі бойынша кірістерін әдейі азайтады, осы жүйені пайдалану мүмкіндігін сақтау үшін оларды басқа режимдерге ауыстырады. Мұндай әрекеттер салық төлеуден жалтару ретінде әрекет етеді, сондықтан тексеру кезінде Федералдық салық қызметінің қызметкерлері кез келген жағдайда мұндай бұзушылықтарды анықтайды, сондықтан кәсіпкер жауапкершілікке тартылады.

Егер компаниялар әртүрлі алаяқтық схемаларды қолданып, өз активтерін немесе кірістерін мүлде жасырса, онда мұндай ұйымда басшылық қызметтегі азаматтар қылмыстық жауапкершілікке тартылады.

Қорытынды

STS - компаниялар немесе кәсіпкерлер пайдалана алатын сұранысқа ие салық салу режимі. Оның басқа жүйелерге қарағанда көптеген артықшылықтары бар. Бірақ оны қолданар алдында көптеген шектеулерді түсіну маңызды.

Егер кәсіпкерлер жұмыс кезінде белгіленген шектен асып кетсе, олар автоматты түрде ОСНО-ға ауыстырылады. Кірістерді жасыру немесе активтерді азайту әрекеттері кәсіпкерді және компанияның басқа да басшыларын әкімшілік немесе қылмыстық жауапкершілікке тартуға негіз болып табылады.жауапкершілік.

Ұсынылған:

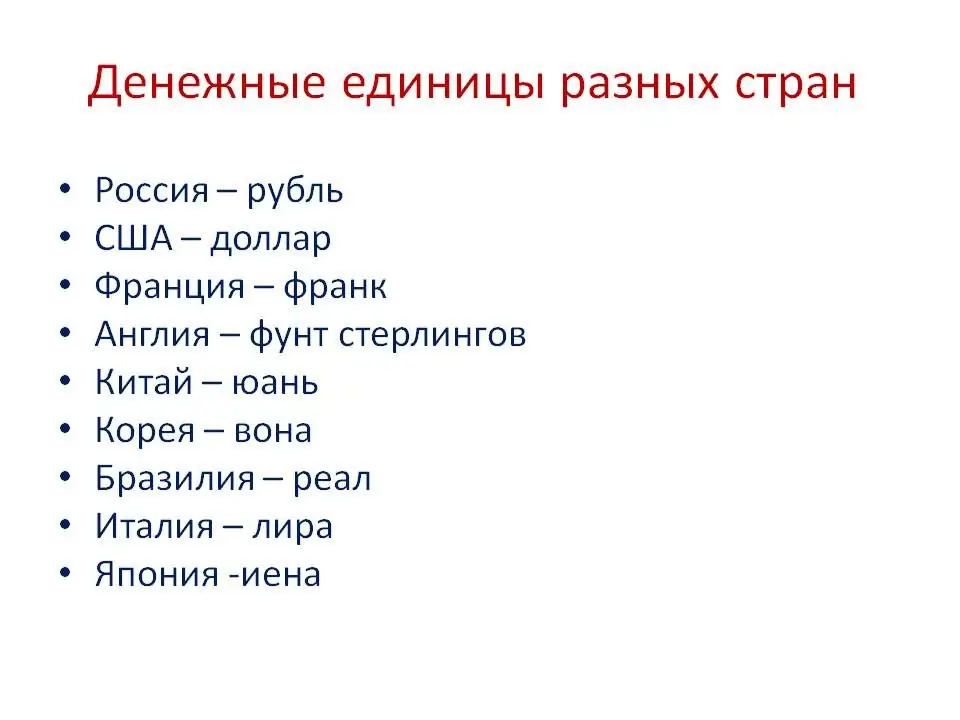

Ақша бірлігі - бұл не? Ақша бірлігінің анықтамасы және оның түрлері

Ақша бірлігі тауарлардың, қызметтердің, жұмыс күшінің құнын білдіретін өлшем ретінде қызмет етеді. Екінші жағынан, әртүрлі елдердегі әрбір ақша бірлігінің өзіндік өлшем өлшемі бар. Тарихи тұрғыдан әрбір мемлекет өзінің ақша бірлігін белгілейді

Ақша – бұл Ақша: мәні, түрлері және қызметі

Алғашқы өндірістің пайда болуымен адамдар арасында алмасу басталды. Бірақ бұл операция үшін өнімнің дұрыс мөлшерін табу әрқашан мүмкін болмады. Ақша – бұл айырбастау кезінде қолданыла бастаған эквивалент. Оларды адамзаттың жетістігі деп санауға болады, өйткені қазіргі өмірді оларсыз елестету мүмкін емес

Қыз қалай ақша табуға болады: жұмыс түрлері мен тізімі, интернетте ақша табу идеялары және шамамен жалақы

Нағыз жұмыстың кемшіліктері көп. Маған ерте тұрып, қоғамдық көліктегі жаншылғандарға шыдап, биліктің наразылығын тыңдау керек. Мұндай өмір мүлдем бақытты емес. Осы және басқа себептерге байланысты көптеген әділ жыныс өкілдері бір сұрақты ойлайды, қыз Интернетте қалай ақша табуға болады?

Ақша. Ақша түрлері және олардың мақсаты

Ақша – әмбебап төлем құралы. Ақша түрлері әдетте төрт санатқа бөлінеді. Олардың әрқайсысы белгілі бір жағдай жасау нәтижесінде қалыптасты

Кітапты (ақша немесе кіріс) өз қолыңызбен қалай тігуге болады

Мақалада кассалық кітап пен кіріс кітабын неліктен тігу керектігі сипатталған. Кітаптар қалай сақталады, тігу процесі қалай жүреді